Heibel-Ticker 23/36 - China setzt Apple unter Druck - ein Eigentor?

Du bekommst diesen Newsletter als Teil deiner sharewise-Mitgliedschaft. Du kannst den Newsletter in den Einstellungen deaktivieren.

Direkt-Link zu dieser Ausgabe im Archiv: https://www.heibel-ticker.de/heibel_tickers/2120

H E I B E L - T I C K E R F R E E

B Ö R S E N B R I E F

- Einfach einen Tick besser -

DEUTSCHE BIBLIOTHEK : ISSN 1862-5428

18. Jahrgang - Ausgabe 36 (08.09.2023)

Erscheinungsweise: wöchentlich Freitag/Samstag

Die PDF-Version dieser Ausgabe steht Ihnen ab sofort im Archiv sowie unter dem folgenden Link zur Verfügung: http://www.heibel-ticker.de/downloads/hts230910.pdf

Im heutigen Börsenbrief lesen Sie:

| 1. | Info-Kicker: Schwacher Start in saisonal schwachen Börsenmonat |

| 2. | So tickt die Börse: China setzt Apple unter Druck - ein Eigentor? |

| - Wochenperformance der wichtigsten Indizes | |

| 3. | Sentiment: Kapitulation rückt näher |

| - | |

| 4. | Ausblick: Probleme der inländischen Konjunktur treffen internationale Unternehmen kaum |

| 5. | Update beobachteter Werte |

| Kaufen, Ölpreisrallye in Sicht | |

| 6. | Übersicht HT-Portfolio |

| 7. | Disclaimer / Haftungsausschluss und Risikohinweise |

| 8. | An-/Ab-/Ummeldung |

1. Info-Kicker: Schwacher Start in saisonal schwachen Börsenmonat

Liebe Börsenfreunde,

China hat Berichten des Wallstreet Journals zufolge seinen Staatsdienern die Nutzung des iPhones untersagt. Warum das eher eine Gefühlsäußerung ist, erläutere ich in Kapitel 2.

Die Sentimentanalyse der vergangenen Woche hat vor dem vorschnellen Opportunismus gewarnt. Entsprechend sind die Kurse diese Woche abgebröckelt. Auch diese Woche gibt es eine interessante Prognose, die sich aus der Sentimentanalyse ableitet. Mehr dazu in Kapitel 3.

Der heutige Ausblick beschäftigt sich mit den vielen Krisen, die unsere Medien beschäftigen, und der Robustheit der international ausgerichteten deutschen Unternehmen, die dennoch gute Zahlen erwirtschaften. Mit Ausnahme einer Branche, wie Sie in Kapitel 4 lesen werden.

Wir haben heute eine Öl-Spekulation ins Portfolio geholt. Die Details dazu lesen Sie im Update in Kapitel 5.

Nun wünsche ich eine anregende Lektüre,

take share, Ihr Börsenschreibel

Stephan Heibel

Chefredakteur und Herausgeber des Heibel-Ticker Börsenbriefs

2. So tickt die Börse: China setzt Apple unter Druck - ein Eigentor?

Vor ein paar Tagen war die US-Handelsministerin Gina Raimondo nach China gereist. Die Situation zwischen China und den USA ist angespannt. Wahrend China mit hohen Einfuhrzöllen agiert, haben die USA diverse US-Produkte auf eine schwarze Liste für den Handel mit China gesetzt. Die beiden Länder betreiben einen handfesten Handelsstreit.

Vor ein paar Tagen war die US-Handelsministerin Gina Raimondo nach China gereist. Die Situation zwischen China und den USA ist angespannt. Wahrend China mit hohen Einfuhrzöllen agiert, haben die USA diverse US-Produkte auf eine schwarze Liste für den Handel mit China gesetzt. Die beiden Länder betreiben einen handfesten Handelsstreit.Der Besuch Raimondos war seit langem ein erstes Feigenblatt, das Anlass zu Hoffnung gab. China befindet sich konjunkturell in einer schwierigen Situation: Chinesische Exporte sind im August um 8,8% gesunken, die Importe gingen um 7,3% zurück. Mit rückläufigen Zinsen versucht die Politik in China, die Konjunktur anzutreiben. Doch von den noch vor wenigen Jahren angestrebten 6% ist man weit entfernt, im vergangenen Jahr war es gerade einmal die Hälfte und wenn man die Corona-Schwankungen mal glättet, geht das Wachstum bereits seit 10 Jahren kontinuierlich zurück.

Vor wenigen Wochen waren einige chinesische Immobilienkonzerne in Schieflage geraten. Ein Teil des Wohlstands der vergangenen Jahre wurde am Immobilienmarkt erwirtschaftet. Nun soll der überhitzte Immobilienmarkt abgekühlt werden, Immobilien sollen erschwinglich werden und Wachstum soll von anderen Wirtschaftszweigen kommen.

Doch die Handelsbeschränkungen seitens der USA erschweren es China, den bislang so wichtigen Außenhandel anzutreiben. Und für eine gesunde Binnenkonjunktur fehlen zudem wichtige Bauteile, wie bspw. eine Reihe von Chips, die in die Mobilfunkgeräte eingebaut werden.

Der Besuch von Raimondo in dieser Situation war eine Chance für beide Länder, die Eskalationsfolge zu stoppen, vielleicht erste Signale einer Deeskalation zu senden. Die Erwartungen waren hoch, denn warum sonst hätte Raimondo die Reise unternehmen sollen?

Doch die erste Meldung, die wir nun erhalten, ist ein Schlag ins Gesicht: Chinas Staatsangestellten werde verboten, Apple-Handys zu nutzen. Apple hat daraufhin an den vergangenen zwei Handelstagen 200 Mrd. USD an Marktkapitalisierung verloren. Das ist mehr als SAP, das größte DAX-Unternehmen, wert ist. Der NASDAQ ist eingebrochen, sämtliche anderen Aktienindizes stehen stark unter Druck. Die Diskussion, ob die Aktienmärkte in eine größere Korrektur übergehen, oder aber ihre Rallye fortsetzen, hat ein entscheidendes Argument für fallende Kurse erhalten.

Dabei ist diese Meldung aus vielerlei Sicht mehr als merkwürdig. Zum einen handelt es sich nur um eine Zeitungsmeldung, denn eine offizielle Bestätigung seitens China gibt es nicht. Immerhin haben sowohl das Wallstreet Journal als auch Bloomberg davon berichtet, doch es fehlt noch die offizielle Bestätigung.

Zum anderen gab es diese Meldung vor ein paar Jahren schon einmal. China ist einer der wichtigsten Absatzmärkte von Apple und macht 19% des Konzernumsatzes aus. Gegenwind würde den Konzern also empfindlich treffen. Doch aus der Meldung von vor ein paar Jahren ist nicht viel geworden.

57 Mio. Angestellte zählen die chinesischen Behörden. Das entspricht etwa der Anzahl der Wahlberechtigten in Deutschland. Es ist also schon eine schwere Drohung, wenn 57 Mio. öffentliche Angestellte aus China keine iPhones mehr kaufen dürfen.

Ich würde die Aktion als Retourkutsche sehen, denn in den USA wurde den staatlich Angestellten TikTok verboten. Außerdem dürfen staatliche Ausschreibungen keine Huawei-Produkte berücksichtigen.

Doch ich verstehe nicht, warum sich China gerade Apple aussucht. Apple befolgt alle chinesischen Regeln und produziert in China für China. Apple gehört zu den größten Arbeitgebern in China. Es gibt andere US-Unternehmen, die seitens China sanktioniert werden könnten, ohne dass dies einen Einfluss auf die chinesische Binnenwirtschaft hätte. Doch gerade Apple hilft den Chinesen, in ihrer Heimat zu produzieren und Menschen zu beschäftigen, die von ihrem Gehalt dann die in China gefertigten Produkte kaufen. Das ist Binnenwirtschaft, auch wenn Apple ein US-Unternehmen ist.

Mag sein, dass was dran ist, an der Geschichte. Ich weiß es nicht. Doch wenn es schwerer werden sollte für Apple, in China Geschäfte zu machen, stehen viele andere asiatische Länder parat, um Chinas Rolle zu übernehmen: Allen voran Indien, die gerne die iPhone-Produktion im eigenen Land haben würden. Aber auch Länder wie Vietnam und Indonesien könnten sowohl neue Produktionsstätten als auch neue Absatzmärkte für Apple darstellen. In meinen Augen ist diese Aktion, sollte sie sich als wahr herausstellen, eher als Eigentor zu werten.

Wochenperformance der wichtigsten Indizes

| INDIZES | 8.9., 18:03 Uhr | Woche Δ | Σ '23 Δ |

| DAX | 15.740 | -0,7% | 13,0% |

| S&P 500 | 4.467 | -1,6% | 16,3% |

| Nikkei | 32.607 | -0,3% | 25,0% |

| Shanghai A | 3.268 | -0,5% | 0,9% |

| Euro/US-Dollar | 1,07 | -1,5% | 0,0% |

| Euro/Yen | 158,16 | 0,3% | 12,7% |

| 10-Jahres-US-Anleihe | 4,24% | 0,13 | 0,37 |

| Umlaufrendite Dt | 2,65% | 0,12 | 0,19 |

| Feinunze Gold | $1.920 | -1,5% | 5,3% |

| Fass Brent Öl | $85,45 | 0,0% | 2,2% |

| Kupfer | $8.257 | -2,8% | -2,0% |

| Baltic Dry Shipping | $1.141 | 5,1% | -24,7% |

| Bitcoin | $25.888 | -0,4% | 56,1% |

3. Sentiment: Kapitulation rückt näher

"Opportunistischer Optimismus könnte gefährlich werden" titelte ich vor einer Woche. Zu schnell war die Stimmung angesprungen und zu früh haben Anleger die tiefen Kurse für opportunistische Käufe genutzt. Gemäß der Sentimenttheorie bildet sich ein Boden erst dann, wenn Anleger kapitulieren. Und opportunistische Käufe sind keine Kapitulation.

"Opportunistischer Optimismus könnte gefährlich werden" titelte ich vor einer Woche. Zu schnell war die Stimmung angesprungen und zu früh haben Anleger die tiefen Kurse für opportunistische Käufe genutzt. Gemäß der Sentimenttheorie bildet sich ein Boden erst dann, wenn Anleger kapitulieren. Und opportunistische Käufe sind keine Kapitulation.So ist der DAX in der abgelaufenen Woche wieder um 1% abgesackt.

Dabei ist der Verlauf saisonal typisch: Der September ist historisch betrachtet der schlechteste Börsenmonat. Warum also sollte der DAX seine Rallye nach der Sommerpause ausgerechnet bereits im September fortsetzen, wo der September doch eher bekannt ist für Zwischentiefs? Im Verlauf des Septembers bieten sich häufig gute Kaufgelegenheiten. Wir schauen uns heute an, ob wir inzwischen bereits Kaufkurse erreicht haben, oder aber ob sich Anleger weiterhin in Geduld üben sollten.

Das Anlegersentiment ist diese Woche auf -3,5% gefallen. Damit stellt sich die schlechte Laune von vor zwei Wochen wieder ein. Die Aufhellung der Vorwoche war nicht mehr als ein Strohfeuer.

Das Anlegersentiment ist diese Woche auf -3,5% gefallen. Damit stellt sich die schlechte Laune von vor zwei Wochen wieder ein. Die Aufhellung der Vorwoche war nicht mehr als ein Strohfeuer.Auch die Verunsicherung ist zurückgekehrt, der Umfragewert ist auf -3,3% gefallen. Kein Wunder, viele Anleger, die vor einer Woche opportunistisch gekauft haben, wurden auf dem falschen Fuß erwischt.

Die Hoffnung stirbt zuletzt: Der Zukunftsoptimismus ist erneut opportunistisch auf 3,8% gestiegen, der zweithöchste Wert seit anderthalb Jahren.

Die Hoffnung stirbt zuletzt: Der Zukunftsoptimismus ist erneut opportunistisch auf 3,8% gestiegen, der zweithöchste Wert seit anderthalb Jahren.Die Investitionsbereitschaft hingegen ist auf 1,2% zurückgegangen (Vorwoche 1,7%). Das ist nachvollziehbar, denn den gesamten August hindurch war die Investitionsbereitschaft sehr hoch. Die Cashquote ist vom extrem hohen Wert bei 26% Anfang August inzwischen auf einen extrem niedrigen Wert bei 16% gefallen.

Das Euwax-Sentiment der Privatanleger ist auf Null, was eine neutrale Haltung anzeigt. Im August war das Sentiment überwiegend positiv. Daraus können wir schließen, dass die hohe Investitionsbereitschaft im August überwiegend für Long-Spekulationen genutzt wurde. Absicherungspositionen sind weitgehend aufgelöst.

Institutionelle Anleger, die sich über die Eurex absichern, sind optimistisch. Das Put/Call-Verhältnis ist auf 1,2% gefallen, was eine vergleichsweise starke Nachfrage nach Long-Spekulationen widerspiegelt.

In den USA bleibt das Bild gegensätzlich zu unserem: Das Put/Call-Verhältnis an der CBOE ist weiter angestiegen und zeigt einen gestiegenen Absicherungsbedarf der US-Anleger. US-Fondsmanager haben ihre Investitionsquote von 61% auf 50% reduziert.

Die Bulle/Bär-Differenz ist auf 12,6% angestiegen. Unter den US-Privatanlegern dominieren wieder die Bullen mit 42% über den Bären mit nur noch 30% Anteil.

Der technische Angst und Gier Indikator des S&P 500 steht bei neutralen 52%.

Interpretation

Wenngleich die abgelaufene Woche für Anleger nicht schön war, so war sie doch aus Sicht der Sentiment-Theorie konstruktiv. Die Rallye vom Oktober letzten Jahres bis ins Frühjahr wurde über den Sommer "konsolidiert", man könnte auch sagen "verdaut". Der DAX notiert noch immer auf dem Niveau, das er im April erzielt hatte. Zwischenzeitlich stand der DAX immer wieder mal unwesentlich höher, in der Spitze um nicht einmal 5%.

Wenngleich die abgelaufene Woche für Anleger nicht schön war, so war sie doch aus Sicht der Sentiment-Theorie konstruktiv. Die Rallye vom Oktober letzten Jahres bis ins Frühjahr wurde über den Sommer "konsolidiert", man könnte auch sagen "verdaut". Der DAX notiert noch immer auf dem Niveau, das er im April erzielt hatte. Zwischenzeitlich stand der DAX immer wieder mal unwesentlich höher, in der Spitze um nicht einmal 5%.Doch obwohl wir nur 5% unter dem Hoch im DAX notieren, zeigen unsere Sentimentindikatoren eine konstruktive Entwicklung. Der 5-Wochendurchschnitt des Sentiments ist auf dem niedrigsten Stand seit Beginn der Rallye im vergangenen Oktober. Der absolute Wert dieses Indikators ist auf einem Niveau, der bei Verschnaufpausen im Rahmen einer intakten Rallye für einen Boden ausreichte.

Anders herum formuliert: Der 5-Wochendurchschnitt erreichte nur dann noch extremere Tiefs, wenn wir in einen Bärenmarkt abrutschen und eine lang anhaltende Baisse durchliefen.

Und nochmal anders formuliert: Wir haben ein Niveau erreicht, das, wenn es gebrochen werden sollte, die Erholung beendet und uns in einen Bärenmarkt wirft.

Daraus können wir ablesen, dass das Kursniveau nun für Käufe geeignet ist, Käufe jedoch eng abgesichert werden sollten. Sollte der Boden halten, dürfen wir mit deutlich höheren Kursen in den kommenden Monaten rechnen. Wird der Boden jedoch nach unten gebrochen, endet die Rallye und es ist ratsam, sich gegen weiter fallende Kurse abzusichern.

Die Sentiment-Theorie kann einen Boden nicht genau bestimmen. Sie kann nur Wahrscheinlichkeiten ausrechnen. Auch zeitlich lässt sich kein Tag und auch keine Woche definieren, sondern lediglich ein Zeitraum, der erfahrungsgemäß jedoch bei ein bis zwei Wochen liegt. Soll heißen, es kann vielleicht noch ein oder maximal zwei Wochen turbulent bleiben, bis eine Entscheidung zu erkennen ist.

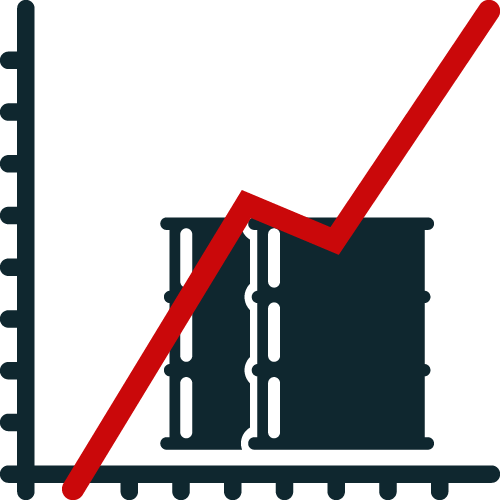

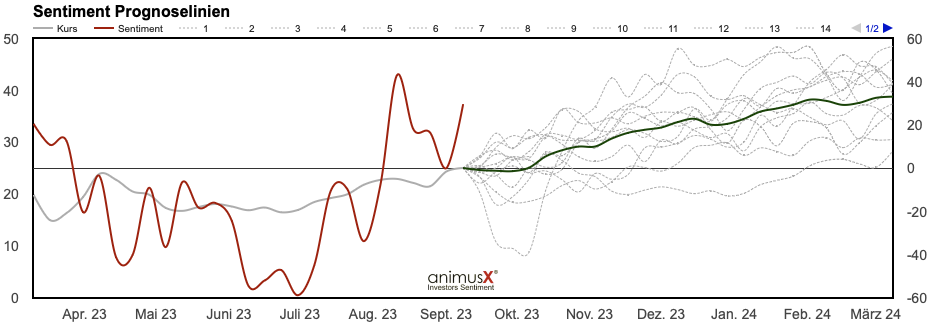

Die Zukunftserwartung am Ölmarkt ist derzeit besonders positiv. Nur 14 Mal war die Erwartung in den vergangenen 17 Jahren (das sind rund 850 Wochenumfragen) vergleichbar optimistisch. Das sind weniger als 2%.

Die Zukunftserwartung am Ölmarkt ist derzeit besonders positiv. Nur 14 Mal war die Erwartung in den vergangenen 17 Jahren (das sind rund 850 Wochenumfragen) vergleichbar optimistisch. Das sind weniger als 2%.

Abbildung 1: Ölprognose laut animusX Sentimentanalyse

Wenn die Zukunftserwartung in der Vergangenheit so optimistisch war, dann ist der Ölpreis in den kommenden 6 Monaten durchschnittlich um 33% angestiegen. Das Bemerkenswerte daran: Alle 14 Ereignisse führten in der Vergangenheit zu höheren Ölpreis nach sechs Monaten. 13 der 14 Ereignisse führten sogar bereits nach 3 Monaten zu einem höheren Ölpreis.

Aus Sicht der Sentiment-Theorie handelt es sich hierbei somit also um ein ziemlich kräftiges Kaufsignal. Im Kapitel 5 werde ich eine Ölaktie vorschlagen, die wir als Spekulation auf diese Entwicklung in unser Portfolio holen (bzw. die Plus-Kunden haben bereits heute Nachmittag eine E-Mail erhalten). Wir hatten die Aktie bereits erfolgreich im Portfolio. Doch trotz des jüngsten Kursanstiegs notiert die Aktie aus Bewertungssicht noch immer nur bei einem Drittel seiner üblichen Bewertung.

4. Ausblick: Probleme der inländischen Konjunktur treffen internationale Unternehmen kaum

Der Börsen-Ausblick mit Markt- und Aktienanalysen, konkreten Investmentideen, Empfehlungen sowie detaillierten Kauf- und Verkaufsaktionen bleibt den zahlenden Abonnenten des Heibel-Ticker PLUS vorbehalten. Bitte haben Sie Verständnis dafür, dass wir die hohe Qualität unserer Veröffentlichung solide finanzieren möchten.

Gerne möchten wir Ihnen zeigen, wie wir Analystenresearch, volkswirtschaftliche Zusammenhänge und Börsenmechanismen gewinnbringend nutzen. Ab 12,50 Euro im Monat können Sie sich unverbindlich davon überzeugen. Zur Bestellseite mit weiteren Informationen gelangen Sie über folgenden Link: https://www.heibel-ticker.de/customer/new

Zusätzlich zu den kostenfreien, meist vergangenheitsbezogenen Inhalten der Free-Version (Marktrückblick, Sentimentanalyse & Leserfragen) erhalten Sie im Heibel-Ticker PLUS Abo:

+ Umfangreiche Markt- und Aktienanalysen und daraus abgeleitete konkrete Investmentideen

+ Updates zu Portfoliotiteln in Wochenausgabe

+ tabellarischer Übersicht des Heibel-Ticker Portfolios

+ Video-Konferenzen mit Stephan Heibel und Gästen

+ Interner Kunden-Bereich mit Updates in Echtzeit

+ Zugang zu PLUS Ausgaben im Archiv

+ 8% Treuerabatt nach 1. Jahr für PLUS und EXPRESS

Optional erhalten Sie unterwöchig mit der Express-Option Empfehlungen direkt per SMS & E-Mail, sobald ich diese verfasst habe. (Express)

Den Reaktionen meiner Kunden entnehme ich, dass der Heibel-Ticker PLUS die Bedürfnisse von Privatanlegern gezielt und verständlich sowie fundiert und erfolgreich befriedigt. Als Privatanleger nutzen sie meine Einschätzungen und Investmentideen zur selbstständigen Portfolio-Optimierung. Schauen Sie sich dazu gerne Erfahrungen und Referenzen meiner Kunden an.

Ich trenne die Hintergründe der Aktienmärkte von dem täglichen Medienrummel so messerscharf wie kaum ein anderer. Meine Leser schätzen meine neutrale, vereinfachende und unterhaltsame Art. Davon können Sie sich in diesem Heibel Ticker Free überzeugen.

Wenn Sie meine Schlussfolgerungen und Investmentideen erfahren möchten, dann testen Sie bitte den Heibel-Ticker PLUS unverbindlich ab 12,50 Euro im Monat.

Zur Bestellseite mit weiteren Informationen gelangen Sie über folgenden Link:

https://www.heibel-ticker.de/customer/new

5. Update beobachteter Werte

Die Heibel-Ticker PLUS Updates inkl. aktuellen Einschätzungen, konkreten Empfehlungen zu Einstiegspunkten sowie -kursen und Verkaufsempfehlungen zur Gewinnrealisierung bleiben den zahlenden Abonnenten des Heibel-Ticker PLUS vorbehalten. Bitte haben Sie Verständnis dafür, dass wir die hohe Qualität unserer Veröffentlichung solide finanzieren möchten.

Gerne möchten wir Ihnen zeigen, wie wir Analystenresearch, volkswirtschaftliche Zusammenhänge und Börsenmechanismen gewinnbringend nutzen. Ab 12,50 Euro im Monat können Sie sich unverbindlich davon überzeugen. Zur Bestellseite mit weiteren Informationen gelangen Sie über folgenden Link:

http://www.heibel-ticker.de/customer/new

6. Übersicht HT-Portfolio

Der Börsen-Ausblick mit Markt- und Aktienanalysen, konkreten Empfehlungen sowie detaillierten Kauf- und Verkaufsaktionen bleibt den zahlenden Abonnenten des Heibel-Ticker PLUS vorbehalten. Bitte haben Sie Verständnis dafür, dass wir die hohe Qualität unserer Veröffentlichung solide finanzieren möchten.

Gerne möchten wir Ihnen zeigen, wie wir Analystenresearch, volkswirtschaftliche Zusammenhänge und Börsenmechanismen gewinnbringend nutzen. Ab 12,50 Euro im Monat können Sie sich unverbindlich davon überzeugen. Zur Bestellseite mit weiteren Informationen gelangen Sie über folgenden Link:

https://www.heibel-ticker.de/customer/new

7. Disclaimer / Haftungsausschluss und Risikohinweise

Wer un- oder überpersönliche Schreib- oder Redeweisen nachmacht oder verfälscht oder nachgemachte oder verfälschte un- oder überpersönliche Schreib- oder Redeweisen in Umlauf setzt, wird mit Lust-, manchmal auch mit Erkenntnisgewinn belohnt; und wenn alles gut geht, fällt davon sogar etwas für Sie ab. (frei nach Robert Gernhardt)

Wir recherchieren sorgfältig und richten uns selber nach unseren Anlageideen. Für unsere eigenen Transaktionen befolgen wir Compliance Regeln, die auf unsere eigene Initiative von der BaFin abgesegnet wurden. Dennoch müssen wir jegliche Regressansprüche ausschließen, die aus der Verwendung der Inhalte des Heibel-Tickers entstehen könnten.

Die Inhalte des Heibel-Tickers spiegeln unsere Meinung wider. Sie stellen keine Beratung, schon gar keine Anlageempfehlungen dar.

Die Börse ist ein komplexes Gebilde mit eigenen Regeln. Anlageentscheidungen sollten nur von Anlegern mit entsprechenden Kenntnissen und Erfahrungen vorgenommen werden. Anleger, die kein tiefgreifendes Know-how über die Börse besitzen, sollten unbedingt vor einer Anlageentscheidung die eigene Hausbank oder einen Vermögensverwalter konsultieren.

Die Verwendung der Inhalte dieses Heibel-Tickers erfolgt auf eigene Gefahr. Die Geldanlage an der Börse beinhaltet das Risiko enormer Verluste bis hin zum Totalverlust des eingesetzten Kapitals.

Quellen:

Kurse: Capital IQ, Deutsche Kurse von comdirect.de, Goldbarren & Münzen von proaurum.de, US-Kurse von finance.yahoo.com. Alle Kurse sind Schlusskurse vom Donnerstag sofern nichts Gegenteiliges vermerkt ist.

Bilanzdaten: CapitalIQ, Comdirect, Yahoo! Finance sowie Geschäftsberichte der Unternehmen

Informationsquellen: dpa-AFX, Aktiencheck, Yahoo! Finance, TheStreet.com, IR-Abteilung der betreffenden Unternehmen

8. An und Abmeldung

Du kannst den Newsletter in den Einstellungen deines Benutzeraccounts deaktivieren.