Wertpapierkenn-Nummer: 746 100

Einladung zur ordentlichen virtuellen Hauptversammlung

am 23. Juni 2022 in Wettenberg

Die Aktionäre unserer Gesellschaft werden hiermit zu der am Donnerstag, den 23. Juni 2022, um 13:00 Uhr (MESZ) am Sitz der

PVA TePla AG, im Westpark 10-12, 35435 Wettenberg, stattfindenden ordentlichen virtuellen Hauptversammlung eingeladen. Auf

Grundlage von § 1 Abs. 2 und 6 des Gesetzes über Maßnahmen im Gesellschafts-, Genossenschafts-, Vereins-, Stiftungs- und Wohnungseigentumsrecht

zur Bekämpfung der Auswirkungen der COVID-19-Pandemie, erlassen als Art. 2 des Gesetzes zur Abmilderung der Folgen der COVID-19-Pandemie

im Zivil-, Insolvenz- und Strafverfahrensrecht vom 27. März 2020, veröffentlicht im Bundesgesetzblatt, Teil I, vom 27. März

2020 auf den Seiten 569 ff., in der Fassung der Änderungen durch Art. 15 Aufbauhilfegesetz 2021 vom 10. September 2021, veröffentlicht

im Bundesgesetzblatt, Teil I, vom 14. September 2021 auf den Seiten 4147 ff., ("COVID-19-Gesetz") findet diese Hauptversammlung aufgrund eines Beschlusses des Vorstands mit Zustimmung des Aufsichtsrats ohne physische

Präsenz der Aktionäre oder ihrer Bevollmächtigten (mit Ausnahme des Stimmrechtsvertreters der Gesellschaft) statt. Die gesamte

Hauptversammlung wird für frist- und ordnungsgemäß angemeldete Aktionäre live im Internet übertragen. Die Stimmrechtsausübung

der Aktionäre erfolgt – gegebenenfalls unter Einschaltung eines Bevollmächtigten – ausschließlich im Wege der elektronischen

Briefwahl oder durch Vollmachts- und Weisungserteilung an den von der Gesellschaft benannten Stimmrechtsvertreter.

I. Tagesordnung

| 1. |

Vorlage des festgestellten Jahresabschlusses und des gebilligten Konzernabschlusses zum 31. Dezember 2021 nebst dem Lagebericht

und Konzernlagebericht sowie des Berichts des Aufsichtsrats für das am 31. Dezember 2021 beendete Geschäftsjahr, des Vorschlags

des Vorstands für die Verwendung des Bilanzgewinns und des erläuternden Berichts zu den Angaben nach §§ 289a Satz 1, 315a

Satz 1 HGB

Die vorstehenden Unterlagen können im Internet eingesehen werden unter:

| https://www.pvatepla.com/investor-relations/hauptversammlung/ |

Entsprechend den gesetzlichen Bestimmungen ist zu Tagesordnungspunkt 1 keine Beschlussfassung vorgesehen, da der Aufsichtsrat

den vom Vorstand aufgestellten Jahresabschluss und den vom Vorstand aufgestellten Konzernabschluss bereits gebilligt hat.

Der Jahresabschluss ist damit gemäß § 172 Satz 1 AktG festgestellt.

|

| 2. |

Beschlussfassung über die Verwendung des Bilanzgewinns

Vorstand und Aufsichtsrat schlagen vor, den bei der PVA TePla AG ausgewiesenen Bilanzgewinn für das Geschäftsjahr 2021 in

Höhe von EUR 43.358.073,28 vollständig auf neue Rechnung vorzutragen.

|

| 3. |

Beschlussfassung über die Entlastung des Vorstands für das Geschäftsjahr 2021

Vorstand und Aufsichtsrat schlagen vor, den Mitgliedern des Vorstands für das am 31.12.2021 beendete Geschäftsjahr Entlastung

zu erteilen.

|

| 4. |

Beschlussfassung über die Entlastung des Aufsichtsrats für das Geschäftsjahr 2021

Vorstand und Aufsichtsrat schlagen vor, den Mitgliedern des Aufsichtsrats für das am 31.12.2021 beendete Geschäftsjahr Entlastung

zu erteilen.

|

| 5. |

Wahl des Abschlussprüfers und des Konzernabschlussprüfers für das Geschäftsjahr 2022

Der Prüfungsausschuss hat eine öffentliche Ausschreibung der Jahres- und Konzernabschlussprüfung des Geschäftsjahres 2022

durchgeführt. Hierauf basierend hat er dem Aufsichtsrat die Prüfungsgesellschaft BDO AG und eine weitere Prüfungsgesellschaft,

mit einer Präferenz für die BDO AG als Abschlussprüfer für das Geschäftsjahr 2022 vorgeschlagen.

Der Aufsichtsrat schlägt daher auf die Empfehlung des Prüfungsausschusses vor, die BDO AG, Frankfurt am Main, zum Abschlussprüfer

und zum Konzernabschlussprüfer der Gesellschaft für das Geschäftsjahr 2022 zu wählen.

|

| 6. |

Beschlussfassung über die Billigung des gemäß § 162 AktG erstellten und geprüften Vergütungsberichts für das Geschäftsjahr

2021

Nach der Änderung des Aktiengesetzes durch das Gesetz zur Umsetzung der zweiten Aktionärsrechterichtlinie (ARUG II) ist von

Vorstand und Aufsichtsrat nach Maßgabe von § 162 AktG ein Vergütungsbericht zu erstellen, der der Hauptversammlung zur Billigung

gemäß § 120a Abs. 4 AktG vorzulegen ist. Die Entscheidung der Hauptversammlung über die Billigung des Vergütungsberichts hat

empfehlenden Charakter. Der Vergütungsbericht sowie der Prüfungsvermerk des Abschlussprüfers sind unter Ziffer II.1 abgedruckt

und auf der Internetseite der Gesellschaft unter

https://www.pvatepla.com/fileadmin/user_upload/Gruppenwebsite/downloads/

berichte/2021/verguetungsbericht-2021.pdf

|

verfügbar.

Vorstand und Aufsichtsrat schlagen vor, den Vergütungsbericht für das Geschäftsjahr 2021 zu billigen.

|

| 7. |

Beschlussfassung über die Schaffung eines neuen genehmigten Kapitals (genehmigtes Kapital 2022/I) und entsprechende Satzungsänderung

Der Vorstand ist gemäß § 4 Abs. (5) der Satzung der Gesellschaft ermächtigt, das Grundkapital der Gesellschaft mit Zustimmung

des Aufsichtsrats bis zum 20. Juni 2022 einmalig oder mehrfach um bis zu insgesamt EUR 10.874.994,00 durch Ausgabe von bis

zu 10.874.994 neuen auf den Inhaber lautenden Stückaktien gegen Bar- und/oder Sacheinlagen zu erhöhen und dabei unter bestimmten

Voraussetzungen mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auszuschließen. Von diesem genehmigten Kapital

wurde zum Zeitpunkt der Einberufung dieser Hauptversammlung noch kein Gebrauch gemacht.

Zum Zeitpunkt der Hauptversammlung wird das genehmigte Kapital abgelaufen sein und nicht mehr zur Verfügung stehen.

Um der Gesellschaft eine kurzfristige und flexible Unternehmensfinanzierung zu ermöglichen, soll der Vorstand über den 23.

Juni 2022 hinaus ermächtigt werden, das Grundkapital der Gesellschaft durch die Ausgabe von neuen Stückaktien gegen Bar- und

/oder Sacheinlagen zu erhöhen. Es soll daher ein neues genehmigtes Kapital im Umfang von bis zu EUR 5.437.497, entsprechend

25% des derzeitigen Grundkapitals, geschaffen werden.

Vorstand und Aufsichtsrat schlagen vor, zu beschließen:

a) Schaffung eines neuen genehmigten Kapitals 2022/I

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats das Grundkapital der PVA TePla AG bis zum 22. Juni 2027 durch

ein- oder mehrmalige Ausgabe von insgesamt bis zu 5.437.497 (in Worten: EUR fünf Millionen vierhundertsiebenunddreißigtausend

vierhundertsiebenundneunzig) neuen auf den Inhaber lautenden Stückaktien gegen Bar- und/oder Sacheinlagen um insgesamt bis

zu EUR 5.437.497,00 (in Worten: Euro fünf Millionen vierhundertsiebenunddreißigtausend vierhundertsiebenundneunzig) zu erhöhen

(genehmigtes Kapital 2022/I).

Die Ermächtigung kann in Teilbeträgen ausgenutzt werden. Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats den

weiteren Inhalt der Aktienrechte und die Bedingungen der Aktienausgabe festzulegen.

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht bei Kapitalerhöhungen gegen Sacheinlagen auszuschließen.

Bei Kapitalerhöhungen gegen Bareinlagen ist den Aktionären grundsätzlich ein Bezugsrecht auf die neuen Aktien einzuräumen.

Die neuen Aktien sollen dann von mindestens einem Unternehmen im Sinne von § 186 Abs. 5 Satz 1 AktG mit der Verpflichtung

übernommen werden, sie den Aktionären zum Bezug anzubieten.

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre bei Kapitalerhöhungen gegen Bareinlagen

auszuschließen,

| aa) |

um etwaige Spitzen zu verwerten,

|

| bb) |

soweit es zum Verwässerungsschutz erforderlich ist, um Inhabern von Wandlungs- oder Optionsrechten, die von der PVA TePla

AG oder von Gesellschaften, an denen die PVA TePla AG unmittelbar oder mittelbar zu 100% beteiligt ist, ausgegeben wurden

oder werden, ein Bezugsrecht auf neue Aktien in dem Umfang zu gewähren, wie es ihnen nach Ausübung der Wandlungs- oder Optionsrechte

oder nach Erfüllung von Wandlungspflichten zustünde,

|

| cc) |

wenn die neuen Aktien gemäß § 186 Abs. 3 Satz 4 AktG gegen Bareinlagen zu einem Ausgabebetrag ausgegeben werden, der den Börsenpreis

der bereits börsennotierten Aktien nicht wesentlich unterschreitet und der anteilige Betrag der nach § 186 Abs. 3 Satz 4 AktG

unter Ausschluss des Bezugsrechts ausgegebenen Aktien am Grundkapital 10% des Grundkapitals zum Zeitpunkt der Eintragung dieser

Ermächtigung in das Handelsregister oder – sofern dieser Betrag geringer ist – zum jeweiligen Zeitpunkt der Ausübung der Ermächtigung

nicht übersteigt. Auf die Begrenzung auf 10% des Grundkapitals sind anzurechnen:

| (1) |

Aktien, die zur Bedienung von Schuldverschreibungen mit Wandlungs- oder Optionsrechten oder Wandlungspflichten von der PVA

TePla AG oder von Gesellschaften, an denen die PVA TePla AG unmittelbar oder mittelbar zu 100% beteiligt ist, ausgegeben werden

oder auszugeben sind, sofern und soweit die Schuldverschreibungen während der Laufzeit dieser Ermächtigung in sinngemäßer

Anwendung von § 186 Abs. 3 Satz 4 AktG unter Ausschluss des Bezugsrechts ausgegeben werden, und

|

| (2) |

eigene Aktien, die während der Laufzeit dieser Ermächtigung in entsprechender Anwendung von § 186 Abs. 3 Satz 4 AktG unter

Ausschluss des Bezugsrechts der Aktionäre veräußert werden.

|

|

Der Aufsichtsrat wird ermächtigt, nach jeder Ausnutzung des Genehmigten Kapitals 2022/I oder Ablauf der Frist für die Ausnutzung

des Genehmigten Kapitals 2022/I die Fassung der Satzung entsprechend anzupassen.

b) Satzungsänderung

§ 4 Abs. (5) der Satzung wird wie folgt neugefasst:

„Der Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats das Grundkapital der PVA TePla AG bis zum 22. Juni 2027 durch

ein- oder mehrmalige Ausgabe von insgesamt bis zu 5.437.497 (in Worten: fünf Millionen vierhundertsiebenunddreißigtausend

vierhundertsiebenundneunzig) neuen auf den Inhaber lautenden Stückaktien gegen Bar- und/oder Sacheinlagen um insgesamt bis

zu EUR 5.437.497 (in Worten: Euro fünf Millionen vierhundertsiebenunddreißigtausend vierhundertsiebenundneunzig) zu erhöhen

(genehmigtes Kapital 2022/I).

Die Ermächtigung kann in Teilbeträgen ausgenutzt werden. Der Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats den

weiteren Inhalt der Aktienrechte und die Bedingungen der Aktienausgabe festzulegen.

Der Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht bei Kapitalerhöhungen gegen Sacheinlagen auszuschließen.

Bei Kapitalerhöhungen gegen Bareinlagen ist den Aktionären grundsätzlich ein Bezugsrecht auf die neuen Aktien einzuräumen.

Die neuen Aktien sollen dann von mindestens einem Unternehmen im Sinne von § 186 Abs. 5 Satz 1 AktG mit der Verpflichtung

übernommen werden, sie den Aktionären zum Bezug anzubieten.

Der Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre bei Kapitalerhöhungen gegen Bareinlagen

auszuschließen,

| aa) |

um etwaige Spitzen zu verwerten,

|

| bb) |

soweit es zum Verwässerungsschutz erforderlich ist, um Inhabern von Wandlungs- oder Optionsrechten, die von der PVA TePla

AG oder von Gesellschaften, an denen die PVA TePla AG unmittelbar oder mittelbar zu 100% beteiligt ist, ausgegeben wurden

oder werden, ein Bezugsrecht auf neue Aktien in dem Umfang zu gewähren, wie es ihnen nach Ausübung der Wandlungs- oder Optionsrechte

oder nach Erfüllung von Wandlungspflichten zustünde,

|

| cc) |

wenn die neuen Aktien gemäß § 186 Abs. 3 Satz 4 AktG gegen Bareinlagen zu einem Ausgabebetrag ausgegeben werden, der den Börsenpreis

der bereits börsennotierten Aktien nicht wesentlich unterschreitet und der anteilige Betrag der nach § 186 Abs. 3 Satz 4 AktG

unter Ausschluss des Bezugsrechts ausgegebenen Aktien am Grundkapital 10% des Grundkapitals zum Zeitpunkt der Eintragung dieser

Ermächtigung in das Handelsregister oder – sofern dieser Betrag geringer ist – zum jeweiligen Zeitpunkt der Ausübung der Ermächtigung

nicht übersteigt. Auf die Begrenzung auf 10% des Grundkapitals sind anzurechnen:

| (1) |

Aktien, die zur Bedienung von Schuldverschreibungen mit Wandlungs- oder Optionsrechten oder Wandlungspflichten von der PVA

TePla AG oder von Gesellschaften, an denen die PVA TePla AG unmittelbar oder mittelbar zu 100% beteiligt ist, ausgegeben werden

oder auszugeben sind, sofern und soweit die Schuldverschreibungen während der Laufzeit dieser Ermächtigung in sinngemäßer

Anwendung von § 186 Abs. 3 Satz 4 AktG unter Ausschluss des Bezugsrechts ausgegeben werden, und

|

| (2) |

eigene Aktien, die während der Laufzeit dieser Ermächtigung in entsprechender Anwendung von § 186 Abs. 3 Satz 4 AktG unter

Ausschluss des Bezugsrechts der Aktionäre veräußert werden.

|

|

Der Aufsichtsrat ist ermächtigt, nach jeder Ausnutzung des Genehmigten Kapitals 2022/I oder Ablauf der Frist für die Ausnutzung

des Genehmigten Kapitals 2022/I die Fassung der Satzung entsprechend anzupassen.“

|

| 8. |

Beschlussfassung über eine Ermächtigung zur Ausgabe von Wandel- und Optionsschuldverschreibungen und zum Ausschluss des Bezugsrechts,

die Schaffung eines neuen bedingten Kapitals (Bedingtes Kapital 2022/I) und eine entsprechende Satzungsänderung

Um der PVA TePla AG künftig die Möglichkeit zu eröffnen, hybride Finanzierungsinstrumente flexibel einzusetzen, soll eine

Ermächtigung zur Ausgabe von Wandel- und Optionsschuldverschreibungen sowie ein entsprechendes bedingtes Kapital im Umfang

von bis zu EUR 5.437.497, entsprechend 25% des derzeitigen Grundkapitals, geschaffen werden. Dabei soll es der PVA TePla AG

auch möglich sein, Wandel- und Optionsschuldverschreibungen unter Ausschluss des Bezugsrechts der Aktionäre auszugegeben.

Vorstand und Aufsichtsrat schlagen daher vor, zu beschließen:

a) Ermächtigung zur Ausgabe von Wandel- und Optionsschuldverschreibungen

aa) Ermächtigungszeitraum, Nennbetrag, Laufzeit, Aktienzahl

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats bis zum 22. Juni 2027 einmalig oder mehrmals auf den Inhaber

oder auf den Namen lautende Wandel- oder Optionsschuldverschreibungen (zusammenfassend "W/O-Schuldverschreibungen") im Gesamtnennbetrag von bis zu EUR 100.000.000,00 (in Worten: EUR hundert Millionen) mit oder ohne Laufzeitbegrenzung zu

begeben und den

Inhabern von W/O-Schuldverschreibungen Wandlungs- oder Optionsrechte zum Bezug von insgesamt bis zu 5.437.497 (in Worten:

fünf Millionen vierhundertsiebenunddreißigtausend vierhundertsiebenundneunzig) neuen auf den Inhaber lautenden Stückaktien

der Gesellschaft mit einem anteiligen Betrag des Grundkapitals von insgesamt bis zu EUR 5.437.497,00 (in Worten: Euro fünf

Millionen vierhundertsiebenunddreißigtausend vierhundertsiebenundneunzig) ("Neue Aktien") nach näherer Maßgabe der Wandelanleihe- bzw. Optionsbedingungen zu gewähren. Die Ausgabe der W/O-Schuldverschreibungen

kann auch gegen Erbringung von Sacheinlagen erfolgen. Die Ermächtigung kann in Teilbeträgen ausgenutzt werden.

Die W/O-Schuldverschreibungen können außer in Euro auch – unter Begrenzung auf den entsprechenden Euro-Gegenwert – in der

gesetzlichen Währung eines OECD-Landes begeben werden. Bei der Begebung in einer anderen Währung als in Euro ist der entsprechende

Gegenwert, berechnet nach dem Euro-Referenzkurs der Europäischen Zentralbank am Tag der Beschlussfassung über die Begebung

der W/O-Schuldverschreibungen, zugrunde zu legen.

Die W/O-Schuldverschreibungen können auch durch Gesellschaften, an denen die PVA TePla AG unmittelbar oder mittelbar zu 100%

beteiligt ist, ("Tochtergesellschaften") begeben werden. In diesem Fall wird der Vorstand ermächtigt, mit Zustimmung des Aufsichtsrats für die PVA TePla AG die

Garantie für die Rückzahlung der W/O-Schuldverschreibungen zu übernehmen und den Berechtigten der W/O-Schuldverschreibungen

Wandlungs- bzw. Optionsrechte zum Bezug Neuer Aktien zu gewähren.

bb) Bezugsrecht, Bezugsrechtsausschluss

Bei der Ausgabe von W/O-Schuldverschreibungen ist den Aktionären grundsätzlich ein Bezugsrecht auf die neuen W/O-Schuldverschreibungen

einzuräumen. Die W/O-Schuldverschreibungen sollen dann grundsätzlich von mindestens einem Unternehmen im Sinne von § 186 Abs.

5 Satz 1 AktG mit der Verpflichtung übernommen werden, sie den Aktionären zum Bezug anzubieten.

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre bei der Ausgabe von W/O-Schuldverschreibungen

auszuschließen,

| (1) |

um etwaige Spitzen zu verwerten,

|

| (2) |

soweit es zum Verwässerungsschutz erforderlich ist, um Inhabern von Wandlungs- oder Optionsrechten, die von der PVA TePla

AG oder von Tochtergesellschaften ausgegeben wurden oder werden, ein Bezugsrecht auf neue W/O-Schuldverschreibungen in dem

Umfang zu gewähren, wie es ihnen nach Ausübung der Wandlungs- bzw. Optionsrechte oder nach Erfüllung der Wandlungs- bzw. Optionsausübungspflichten

zustünde, oder

|

| (3) |

soweit die aufgrund der Wandlungs- oder Optionsrechte auszugebenden Neuen Aktien insgesamt 10% des Grundkapitals nicht überschreiten,

und zwar weder zum Zeitpunkt des Wirksamwerdens noch zum Zeitpunkt der Ausübung dieser Ermächtigung. Auf diese Begrenzung

auf 10% des Grundkapitals sind anzurechnen:

| • |

Aktien, die während der Laufzeit dieser Ermächtigung gemäß oder in sinngemäßer Anwendung von § 186 Abs. 3 Satz 4 AktG unter

Ausschluss des Bezugsrechts der Aktionäre ausgegeben werden,

|

| • |

eigene Aktien, die während der Laufzeit dieser Ermächtigung in sinngemäßer Anwendung von § 186 Abs. 3 Satz 4 AktG unter Ausschluss

des Bezugsrechts der Aktionäre veräußert werden, und

|

| • |

Aktien, die zur Bedienung von Schuldverschreibungen mit Wandlungs- oder Optionsrechten aufgrund anderer Ermächtigungen ausgegeben

werden oder auszugeben sind, sofern und soweit die Schuldverschreibungen während der Laufzeit dieser Ermächtigung in sinngemäßer

Anwendung von § 186 Abs. 3 Satz 4 AktG unter Ausschluss des Bezugsrechts der Aktionäre ausgegeben werden.

|

Der Ausschluss des Bezugsrechts der Aktionäre gemäß dieser Nr. (3) ist ferner nur dann zulässig, wenn der Ausgabepreis der

W/O-Schuldverschreibungen deren nach anerkannten finanzmathematischen Methoden ermittelten theoretischen Marktwert nicht wesentlich

unterschreitet.

|

| (4) |

sofern die W/O-Schuldverschreibungen gegen Sacheinlagen bzw. -leistungen, insbesondere im Rahmen von Unternehmenszusammenschlüssen

oder zum Erwerb von Unternehmen, Betrieben, Unternehmensteilen, Beteiligungen oder sonstigen Vermögensgegenständen oder Ansprüchen

auf den Erwerb von Vermögensgegenständen oder von Forderungen gegen die Gesellschaft oder ihre Tochtergesellschaften begeben

werden, sofern der Wert der Sacheinlage in einem angemessenen Verhältnis zu dem nach vorstehender Ziff. (3) zu ermittelnden

Marktwert der Schuldverschreibungen steht.

|

Die in den vorstehenden Ziffern enthaltenen Ermächtigungen zum Bezugsrechtsausschluss sind insgesamt auf einen Betrag, der

20% des Grundkapitals nicht überschreitet, und zwar weder zum Zeitpunkt des Wirksamwerdens dieser Ermächtigung noch zum Zeitpunkt

der Ausnutzung dieser Ermächtigung und berechnet auf der Grundlage der aufgrund der W/O-Schuldverschreibungen auszugebenden

Aktien, beschränkt. Auf die vorgenannte 20%-Grenze sind eigene Aktien anzurechnen, die während der Laufzeit dieser Ermächtigung

unter Ausschluss des Bezugsrechts veräußert werden, sowie Aktien, die während der Laufzeit dieser Ermächtigung aus genehmigtem

Kapital unter Ausschluss des Bezugsrechts der Aktionäre ausgegeben werden. Ferner sind Aktien auf die vorgenannte 20%-Grenze

anzurechnen, die aus bedingtem Kapital zur Bedienung von Wandlungs- oder Optionsrechten oder -pflichten aufgrund anderer Ermächtigungen

ausgegeben wurden oder auszugeben sind, sofern die Wandlungs- oder Optionsrechte während der Laufzeit dieser Ermächtigung

gewährt werden.

cc) Wandlungsrecht, Wandlungspflicht

Im Fall der Ausgabe von Wandelschuldverschreibungen erhalten deren Inhaber das Recht, ihre Schuldverschreibungen gemäß den

vom Vorstand unter Beachtung der Vorgaben der Hauptversammlung, insbesondere im Hinblick auf den Wandlungspreis, mit Zustimmung

des Aufsichtsrats festzulegenden Wandelanleihebedingungen in Neue Aktien umzutauschen.

Der anteilige Betrag des Grundkapitals der bei Wandlung auszugebenden Neuen Aktien darf den Nennbetrag der Wandelschuldverschreibungen

nicht übersteigen.

Das Wandlungsverhältnis ergibt sich aus der Division des Nennbetrags einer Wandelschuldverschreibung durch den Wandlungspreis

für eine Neue Aktie. Das Wandlungsverhältnis kann sich auch durch Division des unter dem Nennbetrag liegenden Ausgabebetrags

einer Wandelschuldverschreibung durch den festgesetzten Wandlungspreis für eine Neue Aktie ergeben. Die Anleihebedingungen

können vorsehen, dass das Wandlungsverhältnis variabel ist und der Wandlungspreis (vorbehaltlich des nachfolgend bestimmten

Mindestpreises) innerhalb einer vorgegebenen Bandbreite in Abhängigkeit von der Entwicklung des Kurses der PVA TePla-Aktie

während der Laufzeit der Anleihe festgesetzt wird. Das Wandlungsverhältnis kann in jedem Fall auf eine ganze Zahl auf- oder

abgerundet werden.

Die Wandelanleihebedingungen können eine Wandlungspflicht vorsehen.

dd) Optionsrecht, Optionsausübungspflicht

Im Fall der Ausgabe von Optionsschuldverschreibungen werden jeder Schuldverschreibung ein oder mehrere Optionsscheine beigefügt,

die den Inhaber nach näherer Maßgabe der vom Vorstand unter Beachtung der Vorgaben der Hauptversammlung, insbesondere im Hinblick

auf den Optionspreis, mit Zustimmung des Aufsichtsrats festzulegenden Optionsbedingungen zum Bezug von Neuen Aktien berechtigen.

Es kann vorgesehen werden, dass der Optionspreis auch durch die Übertragung der Optionsschuldverschreibungen und ggf. eine

bare Zuzahlung erfüllt werden kann.

Der anteilige Betrag des Grundkapitals der bei Ausübung der Optionen auszugebenden Neuen Aktien darf den Nennbetrag der Optionsschuldverschreibungen

nicht übersteigen.

Die Optionsbedingungen können eine Optionsausübungspflicht vorsehen.

ee) Wandlungspreis, Optionspreis

„Der jeweils festzusetzende Options- bzw. Wandlungspreis für eine PVA TePla-Aktie muss mit Ausnahme der Fälle, in denen eine

Ersetzungsbefugnis oder eine Optionsausübungs- oder Wandlungspflicht vorgesehen ist, mindestens 80% des volumengewichteten

durchschnittlichen Schlusskurses der Stückaktien der PVA TePla AG im XE-TRA-Handel der Frankfurter Wertpapierbörse (oder einem

entsprechenden Nachfolgesystem) an den letzten zehn Börsenhandelstagen vor dem Tag der Beschlussfassung durch den Vorstand

über die Begebung der W/O-Schuldverschreibungen bzw. über die Erklärung der Annahme durch die Gesellschaft nach einer öffentlichen

Aufforderung zur Abgabe von Zeichnungsangeboten betragen. Für den Fall der Einräumung eines Bezugsrechts muss der jeweils

festzusetzende Options- bzw. Wandlungspreis für eine PVA TePla-Aktie mindestens 80% des volumengewichteten durchschnittlichen

Schlusskurses der Stückaktien der PVA TePla AG im XETRA-Handel der Frankfurter Wertpapierbörse (oder einem entsprechenden

Nachfolgesystem) während (i) der Tage, an denen die Bezugsrechte an der Wertpapierbörse Frankfurt gehandelt werden, mit Ausnahme

der beiden letzten Börsenhandelstage des Bezugsrechtshandels, oder (ii) der Tage ab Beginn der Bezugsfrist bis zum Zeitpunkt

der endgültigen Festlegung des Bezugspreises entsprechen.

In den Fällen der Optionsausübungs- oder Wandlungspflicht sowie der Ersetzungsbefugnis kann der Options- oder Wandlungspreis

nach näherer Maßgabe der Anleihebedingungen mindestens entweder den vorgenannten Mindestpreis betragen oder dem volumengewichteten

durchschnittlichen Schlusskurs der Stückaktien der PVA TePla AG im XETRA-Handel der Frankfurter Wertpapierbörse (oder einem

entsprechenden Nachfolgesystem) an den letzten zehn Börsenhandelstagen vor oder nach dem Tag der Endfälligkeit der W/O-Schuldverschreibungen

entsprechen, auch wenn dieser Durchschnittskurs unterhalb des oben genannten Mindestpreises liegt.

Der Wandlungs- bzw. Optionspreis kann aufgrund einer Verwässerungsschutzklausel nach näherer Bestimmung der Wandelanleihe-

oder Optionsbedingungen wertwahrend ermäßigt werden, wenn die PVA TePla AG während

der Wandlungs- bzw. Optionsfrist unter Einräumung eines ausschließlichen Bezugsrechts an ihre Aktionäre das Grundkapital erhöht

oder weitere W/O-Schuldverschreibungen begibt oder garantiert und den Inhabern schon bestehender Wandlungs- bzw. Optionsrechte

hierbei kein Bezugsrecht einräumt, wie es ihnen nach Ausübung des Wandlungs- bzw. Optionsrechts oder der Erfüllung der Wandlungs-

bzw. Optionsausübungspflicht zustehen würde.

Die Wandelanleihe- oder Optionsbedingungen können auch für andere Maßnahmen der PVA TePla AG, die zu einer Verwässerung oder

Verminderung des Werts der Wandlungs- bzw. Optionsrechte führen können, eine wertwahrende Anpassung des Wandlungs- bzw. Optionspreises

vorsehen.

Die Ermäßigung des Wandlungs- bzw. Optionspreises kann auch durch eine Barzahlung der Gesellschaft sowie durch eine Erhöhung

der bei Wandlung bzw. Optionsausübung zu gewährenden Anzahl von Neuen Aktien bewirkt werden.

Die §§ 9 Abs. 1, 199 Abs. 2 AktG bleiben unberührt.

ff) Weitere Gestaltungsmöglichkeiten

Die Wandelanleihe- oder Optionsbedingungen können bestimmen, dass die Gesellschaft das Recht hat, den Inhabern der Wandlungs-

oder Optionsrechte nicht Aktien der Gesellschaft zu gewähren, sondern deren Wert in Geld zu zahlen.

Soweit sich ein Bezugsrecht auf Bruchteile von Neuen Aktien ergibt, kann vorgesehen werden, dass diese Bruchteile nach Maßgabe

der Wandelanleihe- oder Optionsbedingungen zum Bezug ganzer Neuer Aktien addiert werden können. Ferner können eine in bar

zu leistende Zuzahlung oder ein Barausgleich für nicht wandlungsfähige Spitzen festgesetzt werden.

Die Bedingungen der W/O-Schuldverschreibungen können auch vorsehen, dass die Inhaber von Wandelschuldverschreibungen oder

Optionsrechten bei Wandlung bzw. Optionsausübung durch die Inhaber oder im Fall einer Pflichtwandlung oder -optionsausübung

durch die PVA TePla AG nach Wahl der PVA TePla AG statt Neue Aktien aus bedingtem Kapital eigene Aktien der PVA TePla AG,

Aktien der PVA TePla AG aus genehmigtem Kapital, börsennotierte Aktien einer anderen Gesellschaft oder andere Leistungen erhalten.

gg) Ausgestaltung im Einzelnen

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Bedingungen der W/O-Schuldverschreibung,

insbesondere Zinssatz, Ausgabebetrag der W/O-Schuldverschreibungen, Wandlungs- bzw. Optionspreis, Laufzeit und Stückelung

und den Wandlungs- bzw. Optionszeitraum festzulegen.

b) Schaffung eines Bedingten Kapitals 2022/I

Das Grundkapital der PVA TePla AG wird um bis zu EUR 5.437.497,00 (in Worten: EUR fünf Millionen vierhundertsiebenunddreißigtausend

vierhundertsiebenundneunzig) durch Ausgabe von bis zu 5.437.497(in Worten: fünf Millionen vierhundertsiebenunddreißigtausend

vierhundertsiebenundneunzig) neuen auf den Inhaber lautenden Stückaktien bedingt erhöht (Bedingtes Kapital 2022/I). Das bedingte

Kapital 2022/I dient ausschließlich der Gewährung neuer Aktien an die Inhaber von Wandlungs- oder Optionsrechten, die gemäß

dem Ermächtigungsbeschluss der Hauptversammlung vom 23. Juni 2022 unter Tagesordnungspunkt 8 lit. a) durch die PVA TePla AG

oder durch Gesellschaften, an denen die PVA TePla AG unmittelbar oder mittelbar zu 100% beteiligt ist, ausgegeben werden.

Die Ausgabe der Aktien erfolgt zu dem nach Maßgabe des vorstehend bezeichneten Beschlusses jeweils festzulegenden Wandlungs-

oder Optionspreis. Die bedingte Kapitalerhöhung wird nur durchgeführt, soweit die Inhaber der Wandlungs- oder Optionsrechte

von ihren Wandlungs- oder Optionsrechten Gebrauch machen oder Wandlungs- bzw. Optionsausübungspflichten aus solchen Schuldverschreibungen

erfüllen. Die Aktien nehmen – sofern sie bis zum Beginn der ordentlichen Hauptversammlung der PVA TePla AG entstehen – vom

Beginn des vorhergehenden Geschäftsjahres, ansonsten vom Beginn des Geschäftsjahres an, in dem sie entstehen, am Gewinn teil.

c) Satzungsänderung

Nach § 4 Absatz 5 der Satzung wird ein neuer Absatz 6 wie folgt eingefügt:

"(6) Das Grundkapital der PVA TePla AG ist um bis zu EUR 5.437.497,00 (in Worten: EUR fünf Millionen vierhundertsiebenunddreißigtausend

vierhundertsiebenundneunzig) durch Ausgabe von bis zu 5.437.497 (in Worten: fünf Millionen vierhundertsiebenunddreißigtausend

vierhundertsiebenundneunzig) neuen auf den Inhaber lautenden Stückaktien bedingt erhöht (Bedingtes Kapital 2022/I). Das bedingte

Kapital 2022/I dient ausschließlich der Gewährung neuer Aktien an die Inhaber von Wandlungs- oder Optionsrechten, die gemäß

dem Ermächtigungsbeschluss der Hauptversammlung vom 23. Juni 2022 unter Tagesordnungspunkt 8 lit. a) durch die PVA TePla AG

oder durch Gesellschaften, an denen die PVA TePla AG unmittelbar oder mittelbar zu 100% beteiligt ist, ausgegeben werden.

Die Ausgabe der Aktien erfolgt zu dem nach Maßgabe des vorstehend bezeichneten Beschlusses jeweils festzulegenden Wandlungs-

oder Optionspreis. Die bedingte Kapitalerhöhung wird nur durchgeführt, soweit die Inhaber der Wandlungs- oder Optionsrechte

von ihren Wandlungs- oder Optionsrechten Gebrauch machen oder Wandlungs- bzw. Optionsausübungspflichten aus solchen Schuldverschreibungen

erfüllen. Die Aktien nehmen – sofern sie bis zum Beginn der ordentlichen Hauptversammlung der PVA TePla AG entstehen – vom

Beginn des vorhergehenden Geschäftsjahres, ansonsten vom Beginn des Geschäftsjahres an, in dem sie entstehen, am Gewinn teil."

d) Ermächtigung zur Satzungsanpassung

Der Aufsichtsrat wird ermächtigt, § 4 Abs. 6 der Satzung entsprechend der jeweiligen Ausnutzung des Bedingten Kapitals 2022/I

neu zu fassen. Entsprechendes gilt für den Fall der vollständigen oder teilweisen Nichtausnutzung der Ermächtigung zur Ausgabe

von W/O-Schuldverschreibungen nach Ablauf des Ermächtigungszeitraums sowie für den Fall der vollständigen oder teilweisen

Nichtausnutzung des Bedingten Kapitals 2022/I nach Ablauf sämtlicher Options- und Wandlungsfristen.

|

II. Informationen und Berichte an die Hauptversammlung

| 1. |

Informationen zu Tagesordnungspunkt 6

|

Berichterstattendes Unternehmen und Geschäftsmodell

Die PVA TePla AG, Wettenberg (im Folgenden „PVA TePla AG“ bzw. „die Gesellschaft“) ist eine Aktiengesellschaft nach deutschem

Recht. Die Gesellschaft ist im Handelsregister am Amtsgericht Gießen unter der Nummer HRB 6845 registriert und hat ihren Sitz

in 35435 Wettenberg, Deutschland. Die Aktien der PVA TePla AG sind seit dem 21. Juni 1999 im Prime Standard an der Frankfurter

Wertpapierbörse notiert (ISIN: DE0007461006).

Die PVA TePla AG und die von ihr beherrschten Tochterunternehmen (im Folgenden „PVA TePla-Gruppe“) produzieren Anlagen, in

denen Kunden Werkstoffe herstellen und veredeln, die unter anderem in der Halbleiterindustrie zum Einsatz kommen. Der Fokus

der operativen Geschäftstätigkeit der PVA TePla-Gruppe liegt auf der Entwicklung, der Herstellung und dem Vertrieb von Hochtemperatur-

und Vakuumanlagen, Kristallzuchtanlagen sowie Qualitätsinspektionssystemen für feinstrukturierte Gegenstände. Die PVA TePla-Gruppe

unterhält weltweite Geschäftsbeziehungen über ihre Standorte in Deutschland, Italien, den USA, der VR China, Taiwan und Singapur.

Zu weiteren Erläuterungen des Geschäftsmodells der Unternehmensgruppe wird auf die Ausführungen im zusammengefassten Lagebericht

der PVA TePla AG für das Geschäftsjahr 2021 in Abschnitt „2. Grundlagen des Konzerns“ verwiesen.

Grundlagen der Darstellung und Prüfung durch den Aufsichtsrat

Die PVA TePla AG ist gemäß § 162 AktG zur Erstellung eines Vergütungsberichts verpflichtet. Der nachfolgende Vergütungsbericht

beschreibt die Grundzüge des neuen Vergütungssystems und erläutert die Höhe und Struktur der Vergütung des Vorstands sowie

die satzungsgemäße Vergütung des Aufsichtsrats der PVA TePla AG für das Geschäftsjahr 2021. Im Rahmen des Vergütungsberichts

werden die Vergütungen der einzelnen Mitglieder des Vorstands und des Aufsichtsrats individualisiert offengelegt. Der Vergütungsbericht

entspricht den Erfordernissen der aktienrechtlichen Angaben gemäß § 162 AktG. Darüber hinaus orientiert sich der Vergütungsbericht

insbesondere an den Empfehlungen des Deutschen Corporate Governance Kodex (DCGK) sowie den Anforderungen des deutschen Aktiengesetzes

(AktG).

Der Vorstand und der Aufsichtsrat sind verantwortlich für die Aufstellung des Vergütungsberichts, einschließlich der dazugehörigen

Angaben, der den Anforderungen des § 162 AktG entspricht. Ferner sind sie verantwortlich für die internen Kontrollen, die

sie als notwendig erachten, um die Aufstellung eines Vergütungsberichts, einschließlich der dazugehörigen Angaben, zu ermöglichen,

der frei von wesentlichen - beabsichtigten oder unbeabsichtigten - falschen Darstellungen ist. Die in diesem Vergütungsbericht

dargestellten Angaben wurden von der Ebner Stolz GmbH & Co. KG Wirtschaftsprüfungsgesellschaft Steuerberatungsgesellschaft,

Frankfurt am Main, formell daraufhin geprüft, ob alle gemäß § 162 Abs. 1 und 2 AktG geforderten Angaben im Vergütungsbericht

gemacht werden. Darüber hinaus wurde der vorliegende Vergütungsbericht für das Geschäftsjahr 2021 vom Aufsichtsrat der PVA

TePla AG geprüft, in seiner Bilanzsitzung vom 18. März 2022 genehmigt und zur Veröffentlichung auf der Homepage der PVA TePla

AG freigegeben.

Unterscheidung zwischen Mutterunternehmen und Konzern

Um zu verdeutlichen, welche Angaben sich auf das Mutterunternehmen und welche sich auf die Unternehmensgruppe beziehen, wird

für das Mutterunternehmen stets „PVA TePla AG“ und für Angaben, die die Gruppe betreffen, „PVA TePla-Gruppe“ oder „Unternehmensgruppe“

verwendet. Wo vorstehende Unterscheidungen nicht zur Anwendung kommen und keine anderen gesonderten Hinweise erfolgen, betreffen

die Angaben gleichermaßen die Unternehmensgruppe wie das Mutterunternehmen.

Geschäftsjahr

Das Geschäftsjahr 2021 der PVA TePla AG begann am 1. Januar 2021 und endete am 31. Dezember 2021. Die korrespondierende Vorjahresperiode

(im

Folgenden auch kurz „VJ“) umfasst demnach den Zeitraum vom 1. Januar 2020 bis zum 31. Dezember 2020.

Rundungsdifferenzen

Aus rechentechnischen Gründen können in den in diesem Bericht dargestellten Informationen Rundungsdifferenzen in Höhe von

+/- einer Einheit (TEUR, % usw.) auftreten.

Vergütungssystem für die Vorstandsmitglieder der PVA TePla AG

Ab dem Geschäftsjahr 2021 wurde für den Vorstand der PVA TePla AG ein neues Vergütungssystem („neues Vergütungssystem“) eingeführt,

das Anwendung auf alle neuen Verträge des Vorstands der Gesellschaft findet. Das Vergütungssystem wird vom Aufsichtsrat festgelegt,

welcher bei Bedarf externe, unabhängige Berater hinzuziehen kann. Ziel des Vergütungssystems ist die Förderung der nachhaltigen

und langfristigen Entwicklung der PVA TePla AG. Das Vergütungssystem beinhaltet sowohl eine kurzfristige als auch eine langfristige

variable Vergütung und knüpft dabei an unterschiedliche Leistungskriterien an. Daneben bestehen als feste Vergütungsbestandteile

das Jahresfestgehalt, Nebenleistungen und Zuschüsse zur Altersversorgung. Das nachfolgend dargestellte neue Vergütungssystem

für die Vorstandsmitglieder der PVA TePla AG entspricht den aktuellen Vorgaben des Aktiengesetzes (AktG) und gilt für alle

neu abzuschließenden oder zu verlängernden Vorstandsdienstverträge. Im Falle wesentlicher Änderungen, mindestens jedoch alle

vier Jahre, wird das vom Aufsichtsrat beschlossene Vergütungssystem der Hauptversammlung zur Billigung vorgelegt. Für bestehende

Altverträge des Vorstands wurde weiterhin das bisherige Vergütungssystem angewandt („bisheriges Vergütungssystem“). Es wird

insoweit auf die Ausführungen in Abschnitt „6. Vergütungsbericht“ im zusammengefassten Lagebericht der PVA TePla AG für das

Geschäftsjahr 2020 verwiesen.

Festlegung einer Maximalvergütung der Vorstandsmitglieder, § 87a Abs. 1 Satz 2 Nr. 1 AktG, sowie Verfahren für die Bestimmung

der Ziel-Gesamtvergütung

Die für ein Geschäftsjahr zu gewährende Gesamtvergütung, verstanden als Summe aller für das jeweilige Geschäftsjahr durch

die Gesellschaft aufgewandten Vergütungsbeiträge, einschließlich Festgehalt, variabler Vergütung, Altersversorgungsbeiträge,

Nebenleistungen und etwaiger Anerkennungsprämie, ist im Sinne einer Maximalvergütung begrenzt. Diese Maximalvergütung beträgt

für den Vorstandsvorsitzenden oder CEO TEUR 900 und für die sonstigen Vorstandsmitglieder TEUR 700. Die Maximalvergütung bezieht

sich auf die Aufwendungen der Gesellschaft für ein Geschäftsjahr, unabhängig davon, wann die konkrete Auszahlung der jeweiligen

Beträge erfolgt.

Sofern bei einem Vorarbeitgeber Vergütungsleistungen aufgrund des Wechsels zur PVA TePla AG verfallen (zum Beispiel Zusagen

langfristiger variabler Vergütung oder Versorgungszusagen), kann der Aufsichtsrat für das Eintrittsjahr des neuen Vorstandsmitglieds

einen Ausgleich in Form von Versorgungszusagen oder Barzahlungen zusagen, die ausnahmsweise zu einem Überschreiten der Maximalvergütung

führen können.

Sollte die Maximalvergütung aus einem anderen Grund als der Zusage eines Ausgleichs für verfallene Vergütungsleistungen des

Vorarbeitgebers überschritten werden, erfolgt eine Kürzung der Vergütungskomponenten in der folgenden Reihenfolge, um die

Begrenzung der Gesamtvergütung im Sinne der Maximalvergütung zu gewährleisten:

| 1. |

Variable Vergütung

|

| 2. |

Festgehalt

|

Die aktienrechtlich vorgeschriebene Festlegung einer Maximalvergütung setzt lediglich eine absolute Grenze nach oben, um bei

unvorhergesehenen Entwicklungen unverhältnismäßig hohe Vergütungen zu vermeiden. Sie stellt nicht die vom Aufsichtsrat angestrebte

Vergütungshöhe für Vorstandsmitglieder dar.

Vielmehr legt der Aufsichtsrat jeweils für das anstehende Geschäftsjahr anhand des Vergütungssystems die Höhe der Ziel-Gesamtvergütung

für jedes Vorstandsmitglied fest. Dies ist jeweils die Summe aus Festvergütung (Jahresfestgehalt, Nebenleistung, Altersversorgungsbeiträge)

und variabler Vergütung bei 100%iger Zielerreichung. Sie soll in einem angemessenen Verhältnis zu den Aufgaben und Leistungen

des Vorstandsmitglieds stehen und gleichzeitig die wirtschaftliche Lage und den Erfolg des Unternehmens berücksichtigen. Zudem

wird die Marktüblichkeit anhand einer internen und einer externen Angemessenheitsprüfung verifiziert, wobei diese Vergleiche

einer kritischen Würdigung unterzogen werden, um eine automatische Aufwärtsentwicklung zu vermeiden. Bei der Höhe der Ziel-Gesamtvergütung

wird jeweils die Funktion und der Verantwortungsbereich des Vorstandsmitglieds berücksichtigt.

Beitrag der Vergütung zur Förderung der Geschäftsstrategie und zur langfristigen Entwicklung der Gesellschaft, § 87a Abs.

1 Satz 2 Nr. 2 AktG

Das neue Vergütungssystem der Vorstandsmitglieder der PVA TePla AG leistet einen Beitrag zur Förderung der Geschäftsstrategie

und zur langfristigen Entwicklung der Gesellschaft. Durch die starke Gewichtung variabler Vergütungsbestandteile und ambitionierter

Zielvorgaben trägt das Vorstandsvergütungssystem dazu bei, den Vorstand zur effektiven Umsetzung der Geschäftsstrategie zu

motivieren. Indem mit der Marktkapitalisierung ein auf den langfristigen Unternehmenserfolg bezogenes, mehrjähriges Leistungskriterium

definiert wird, und die langfristigen Elemente im Rahmen der variablen Vergütungsbestandteile überwiegend gewichtet sind,

leistet das Vergütungssystem zudem einen wesentlichen Beitrag zur langfristigen und nachhaltigen Entwicklung der Unternehmensgruppe.

Die kurzfristige variable Vergütung ist an dem wirtschaftlichen Erfolgsziel Entwicklung des (positiven) Konzern-Betriebsergebnisses

vor Finanzergebnis und Steuern (EBIT, Earnings before Interest and Taxes) sowie an der Erreichung individueller Performance-Ziele

des jeweiligen Vorstandsmitglieds ausgerichtet. Das Konzern-Betriebsergebnis (EBIT) gehört zu den zentralen Steuerungsgrößen

im Konzern. Die kurzfristige variable Vergütungskomponente fördert die Umsetzung der Geschäftsstrategie, da ein wesentlicher

Bestandteil der Geschäftsstrategie ist, profitabel und effizient zu wirtschaften, und das Vergütungssystem dafür mit dem Abstellen

auf das Konzern-Betriebsergebnis (EBIT) als Erfolgsziel einen Anreiz enthält. Neben dem Konzern-Betriebsergebnis (EBIT) werden

im Rahmen der individuellen Performance-Ziele insbesondere auch für die nachhaltige Entwicklung des Unternehmens wesentliche

Ziele, wie etwa die Zufriedenheit von Kunden und Mitarbeiter, berücksichtigt.

Die langfristige variable Vergütung leistet durch ihre mehrjährige Bemessungsgrundlage einen Beitrag zur langfristigen Unternehmensentwicklung.

Durch die Aktienkursorientierung der langfristigen variablen Vergütungskomponente wird die Vorstandsvergütung mit den Aktionärsinteressen

verknüpft. Die langfristige variable Vergütung honoriert den langfristigen Unternehmenserfolg im Vergleich zum Wettbewerb

sowie die langfristige positive Kursentwicklung der PVA TePla-Aktie.

Angaben zu allen festen und variablen Vergütungsbestandteilen und ihrem jeweiligen relativen Anteil an der Vergütung, § 87a

Abs. 1 Satz 2 Nr. 3 AktG

Überblick über die Vergütungsbestandteile und deren relative Anteile an der Gesamtvergütung

Die Vergütung der Vorstandsmitglieder setzt sich aus festen und variablen Vergütungsbestandteilen zusammen. Erstere umfassen

das Jahresfestgehalt sowie verschiedene Nebenleistungen und Altersversorgungsbeiträge. Als variable Vergütungsbestandteile

sind eine an ein kurzfristiges Jahresziel geknüpfte Komponente (Short Term-Incentive) (nachfolgend „STI-Komponente“) und eine

langfristig orientierte variable Vergütung (Long Term-Incentive) (nachfolgend „LTI-Komponente“) vorgesehen. Zudem besteht

die Möglichkeit einer Anerkennungsprämie für besondere Leistungen.

Betrachtet auf Grundlage der Ziel-Gesamtvergütung hat die Festvergütung (Jahresfestgehalt, Nebenleistungen und Altersversorgungsbeiträge)

voraussichtlich einen Anteil von rund 40%, die STI-Komponente von rund 30% und die LTI-Komponente von rund 30%. Die Möglichkeit

einer Anerkennungsprämie fließt hier nicht in die Berechnung ein, weil sie nur bei ganz außergewöhnlichen Leistungen in Erwägung

gezogen werden kann. Aufgrund von jährlichen Schwankungen der gewährten Nebenleistungen bzw. Altersversorgungsbeiträge legt

der Aufsichtsrat eine Ziel-Gesamtvergütung fest, deren Bestandteile innerhalb der folgenden prozentualen Bandbreiten liegen:

| • |

Festvergütung: 35% bis 45%

|

| • |

STI-Komponente: 25% bis 35%

|

| • |

LTI-Komponente: 25% bis 35%

|

Festvergütung

Jedes Vorstandsmitglied erhält eine feste Grundvergütung, die in 12 Monatsraten ausgezahlt wird. Sie kann für die einzelnen

Vorstandsmitglieder variieren. Zusätzlich werden den Vorstandsmitgliedern vertraglich festgelegte Nebenleistungen gewährt.

Die Gesellschaft stellt jedem Vorstandsmitglied ein angemessenes Dienstfahrzeug auch zur privaten Nutzung zur Verfügung. Ferner

werden Zuschüsse in Höhe des Arbeitgeberhöchstanteils der Beiträge zur gesetzlichen Kranken- und Pflegeversicherung sowie

der gesetzlichen Rentenversicherung oder einer alternativen Versorgungseinrichtung oder Lebensversicherung gewährt. Schließlich

werden die Prämien für eine Unfallversicherung und eine D&O-Versicherung übernommen.

Variable Vergütungsbestandteile

STI-Komponente: Den Vorstandsmitgliedern wird die STI-Komponente als erfolgsabhängige Vergütung mit einjährigem Bemessungszeitraum gewährt.

Leistungskriterium ist hierbei einerseits das Konzern-Betriebsergebnis (EBIT) nach IFRS-Grundsätzen erhöht um darin als Aufwand

etwa enthaltene Vorstandstantiemen und sonstige Boni. Das Vorstandsmitglied erhält eine direkte prozentuale Beteiligung. Zahlungen

aus der STI-Komponente setzen dem Grunde nach die Erreichung eines Schwellenwertes des Konzern-Betriebsergebnisses (EBIT)

nach IFRS-Grundsätzen im jeweiligen Geschäftsjahr voraus (nachfolgend "STI-Schwellenwert"). Der prozentuale Beteiligungswert

und der STI-Schwellenwert werden entweder bereits im Rahmen des Vorstandsdienstvertrags geregelt

oder für das jeweils bevorstehende Geschäftsjahr vom Aufsichtsrat nach pflichtgemäßem Ermessen festgelegt. Weiteres Leistungskriterium

der STI-Komponente ist die individuelle Performance des Vorstandsmitglieds, welche grundsätzlich auch nicht-finanzielle Kennzahlen

erfasst. Der Aufsichtsrat legt dabei für jedes Vorstandsmitglied für das jeweils bevorstehende Geschäftsjahr neue Leistungskriterien

fest, und beurteilt deren Erreichung nach Ablauf des Geschäftsjahres. Die Komponenten Konzern-Betriebsergebnis (EBIT) und

individuelle Performance werden basierend auf der Zielvergütung innerhalb der STI-Komponente im Verhältnis 60% zu 40% gewichtet.

Die Höhe der Auszahlung aus der STI-Komponente ist insgesamt auf einen Betrag begrenzt (Cap), welcher der Festvergütung des

jeweiligen Vorstandsmitglieds für das jeweilige Geschäftsjahr entspricht.

Anerkennungsprämie: Für ganz außergewöhnliche Leistungen in einem Geschäftsjahr kann der Aufsichtsrat Vorstandsmitgliedern im Einzelfall eine

Anerkennungsprämie gewähren.

LTI-Komponente: Den Vorstandsmitgliedern wird die LTI-Komponente als erfolgsabhängige Vergütung mit mehrjährigem Bemessungszeitraum gewährt.

Angaben zu allen finanziellen und nichtfinanziellen Leistungskriterien für die Gewährung variabler Vergütungsbestandteile,

§ 87a Abs. 1 Satz 2 Nr. 4 AktG

Nachfolgend werden die jeweiligen Leistungskriterien der variablen Vergütungsbestandteile benannt und deren Zusammenhang zur

Geschäftsstrategie und zur langfristigen Entwicklung der Gesellschaft erläutert. Ergänzend wird auch auf die Methoden zur

Beurteilung der Erreichung der Leistungskriterien eingegangen.

STI-Komponente

Die STI-Komponente honoriert den im Geschäftsjahr geleisteten Beitrag zur operativen Umsetzung der Geschäftsstrategie, profitabel

und effizient zu wirtschaften, und trägt dadurch letzten Endes auch zur langfristigen Entwicklung der Gesellschaft bei. Die

STI-Komponente ist eine erfolgsabhängige Vergütung mit einem einjährigen Bemessungszeitraum. Die STI-Komponente hängt sowohl

von einem für die Gesellschaft wesentlichen wirtschaftlichen Erfolgsziel, dem Konzern-Betriebsergebnis (EBIT), als auch von

der individuellen Performance der jeweiligen Vorstandsmitglieder, die finanzielle und nicht-finanzielle Leistungskriterien

umfasst, ab.

Konzern-Betriebsergebnis (EBIT): Die Zahlung aus diesem Teil der STI-Komponente setzt die Erreichung eines Schwellenwertes des Konzern-Betriebsergebnisses

(EBIT) im jeweiligen Geschäftsjahr voraus. Der konkrete STI-Schwellenwert wird im Vorstandsdienstvertrag oder vom Aufsichtsrat

nach pflichtgemäßem Ermessen für das jeweils bevorstehende Geschäftsjahr festgelegt. Mit dem Konzern-Betriebsergebnis (EBIT)

wird an eine zentrale Steuerungsgröße angeknüpft, die für die strategische Ausrichtung der PVA TePla AG von wesentlicher Bedeutung

ist. Die Höhe der Auszahlungen aus diesem Teil der STI-Komponente hängt vom Erreichen bzw. Überschreiten des STI-Schwellenwerts

ab. Ist der STI-Schwellenwert erreicht, so beträgt die Höhe der Auszahlung aus diesem Teil der STI-Komponente einen bestimmten

Prozentsatz des Konzern-Betriebsergebnisses (EBIT) insoweit, als das Konzern-Betriebsergebnis (EBIT) den STI-Schwellenwert

übersteigt. Somit wird nur der Teil des Konzern-Betriebsergebnisses (EBIT), der über den STI-Schwellenwert hinausgeht, als

Grundlage für die Berechnung der Höhe der Auszahlung herangezogen. Der konkrete Prozentsatz wird in den Vorstandsdienstverträgen

für die jeweiligen Vorstandsmitglieder oder in einer gesonderten Vereinbarung festgelegt.

Individuelle Performance: Die STI-Komponente basiert neben dem finanziellen Kriterium des Konzern-Betriebsergebnisses (EBIT) auch auf der individuellen

Performance des Vorstandsmitglieds, welche grundsätzlich auch nicht-finanzielle Kennzahlen umfasst. Die individuelle Performance

ermöglichen eine Differenzierung in Abhängigkeit von der jeweiligen Zuständigkeit und den konkreten strategischen Herausforderungen

der einzelnen Vorstandsmitglieder. Der Aufsichtsrat legt hierzu jährlich für das bevorstehende Geschäftsjahr neue Leistungskriterien

für die einzelnen Vorstandsmitglieder fest. Als mögliche Kennzahlen kommen insbesondere in Betracht:

| • |

Geschäftsentwicklung

|

| • |

Optimierung/Effizienzsteigerung

|

| • |

Mitarbeiterzufriedenheit

|

| • |

Kundenzufriedenheit

|

| • |

Umweltschutz

|

Nach Ablauf des Geschäftsjahres beurteilt der Aufsichtsrat die Erreichung des festgelegten Jahresziels auf Basis der Erreichung

der für die jeweiligen Vorstandsmitglieder festgelegten Leistungskriterien sowie der Erreichung des STI-Schwellenwertes auf

Grundlage des Konzern-Betriebsergebnisses (EBIT) nach dem gebilligten Konzernabschluss der PVA TePla AG. Der Auszahlungsbetrag

ist innerhalb eines Monats ab dem Beschluss des Aufsichtsrats betreffend die Billigung des Konzernabschlusses zur Auszahlung

fällig. Bei unterjährigem Ein- oder Austritt wird die STI-Komponente zeitanteilig gewährt.

LTI-Komponente

Der Vorstand ist dazu angehalten, sich langfristig für das Unternehmen zu engagieren und sein dauerhaftes Wachstum zu fördern.

Vor diesem Hintergrund ist ein bedeutender Teil der variablen Vergütung an die langfristige Entwicklung der PVA TePla-Aktie

gebunden. Leistungskriterium für die LTI-Komponente ist daher die Marktkapitalisierung der PVA TePla AG. Die LTI-Komponente

ist eine erfolgsabhängige Vergütung auf Grundlage eines drei- bis fünfjährigen Bemessungszeitraums. Leistungskriterium ist

die Steigerung der Marktkapitalisierung. Der Aufsichtsrat legt für jedes Vorstandsmitglied im Vorstandsdienstvertrag oder

nach pflichtgemäßem Ermessen einen Prozentsatz betreffend die Steigerung der Marktkapitalisierung fest, der Grundlage für

die Berechnung der Auszahlung aus der LTI-Komponente ist. Die Steigerung der Marktkapitalisierung wird durch einen Vergleich

der Marktkapitalisierung zu Beginn des Bemessungszeitraums gegenüber der Marktkapitalisierung am Ende des Bemessungszeitraums

ermittelt. Für die Ermittlung der Ausgangsmarktkapitalisierung ist der durchschnittliche Schlusskurs der XETRA-Aktie in den

sechs Monaten vor Beginn des Vorstandsdienstvertrags (dieser Tag eingeschlossen) maßgeblich. Dies gilt entsprechend für die

Endmarktkapitalisierung, bei deren Ermittlung der Zeitraum von sechs Monaten vor dem Ende des Bemessungszeitraums (dieser

Tag eingeschlossen) maßgeblich ist. Die Höhe der Auszahlung aus der LTI-Komponente beträgt einen bestimmten Prozentsatz der

Steigerung der Marktkapitalisierung. Sondereffekte, z.B. Erhöhungen der Marktkapitalisierung aufgrund von Kapitalerhöhungen,

werden herausgerechnet. Nach Ablauf des Bemessungszeitraums beurteilt der Aufsichtsrat die Erreichung des Leistungskriteriums

der Steigerung der Marktkapitalisierung auf Basis der in dem Bemessungszeitraum eingetretenen Steigerung der Marktkapitalisierung

sowie des festgelegten Prozentsatzes. Der Aufsichtsrat ermittelt die Höhe der Auszahlung aus der LTI-Komponente innerhalb

eines Monats nach Ablauf des Bemessungszeitraums. Der ermittelte Betrag ist innerhalb von sechs Wochen nach dem Ende des Bemessungszeitraums

zur Auszahlung fällig. Die Höhe der Auszahlung aus der LTI-Komponente ist insgesamt auf einen Betrag begrenzt (Cap), welcher

dem 1,0-fachen der Festvergütung des jeweiligen Vorstandsmitglieds für das erste volle Geschäftsjahr des jeweiligen Vorstandsdienstvertrags

entspricht. Noch offene variable Vergütungsbestandteile werden im Fall der regulären Beendigung des Vorstandsdienstvertrags

entsprechend der Empfehlung des DCGK nach Maßgabe der ursprünglich vereinbarten Ziele und erst zu den jeweiligen im Vorstandsdienstvertrag

festgelegten Fälligkeitszeitpunkten ausgezahlt. Wird der Anstellungsvertrag aus einem von dem Vorstandsmitglied zu vertretendem

wichtigem Grunde beendet, erfolgen keine Zahlungen an das Vorstandsmitglied.

Anerkennungsprämie

Neben der STI-Komponente und der LTI-Komponente können Vorstandsmitglieder durch eine Anerkennungsprämie für außergewöhnliche

Leistungen in einem Referenzjahr vergütet werden. Hierdurch wird ein weiterer Anreiz gesetzt, die Geschäftsstrategie durch

besondere Leistungen zu befördern. Naturgemäß werden hierfür vorab keine Kriterien festgelegt, und die Zuerkennung liegt im

pflichtgemäßen Ermessen des Aufsichtsrats.

Aufschubzeiten für die Auszahlung von Vergütungsbestandteilen, § 87a Abs. 1 Satz 2 Nr. 5 AktG

Der Auszahlungsbetrag aus der LTI-Komponente wird erst nach Ablauf des drei- bis fünfjährigen Bemessungszeitraums fällig.

Regelungen, welche die Fälligkeit eines bereits entstandenen Anspruchs über gewöhnliche Zahlungsziele hinausschieben, sind

nicht vorgesehen.

Möglichkeiten der Gesellschaft, variable Vergütungsbestandteile zurückzufordern, § 87a Abs. 1 Satz 2 Nr. 6 AktG

Dass bereits ausgezahlte Vergütungsbestandteile aufgrund nachträglicher Ereignisse wieder an die Gesellschaft zurückgezahlt

werden müssten, ist nicht vorgesehen.

Sonderangaben bei aktienbasierter Vergütung, § 87a Abs. 1 Satz 2 Nr. 7 AktG

Die Mitglieder des Vorstands werden nicht mit reellen oder virtuellen Aktien oder Aktienoptionen vergütet. Versteht man aktienbasierte

Vergütung jedoch als alle solche Vergütungsbestandteile, bei denen die Höhe des gewährten geldwerten Vorteils an den Wert

der Aktien der Gesellschaft gekoppelt ist, kann auch die LTI-Komponente hierunter subsumiert werden, denn die Höhe dieser

Vergütungskomponente richtet sich nach der Steigerung der Marktkapitalisierung im Bemessungszeitraum. Die Höhe der Marktkapitalisierung

wird auch maßgeblich vom Wert der Aktien der Gesellschaft bestimmt. Weil die Vergütung nicht aus reellen oder virtuellen Aktien

oder Aktienoptionen besteht, gibt es keine typischen Fristen aktienbasierter Vergütungen, wie z.B. Wartefristen (im Sinne

eines bestimmten Zeitraums bis zur Ausübbarkeit), Ausübungsfristen, Halte- bzw. Sperrfristen (im Sinne eines Zeitraums ab

Erwerb, in dem die Aktie nicht veräußert werden darf) oder Vesting-Perioden (in denen die aktienbasierte Vergütung erst angespart

wird). Es

gibt lediglich einen drei- bis fünfjährigen Bemessungszeitraum, innerhalb dessen die Entwicklung der Höhe der Marktkapitalisierung

ermittelt wird. Auch Bedingungen für das Halten von Aktien nach dem Erwerb gibt es damit naturgemäß nicht. Die LTI Komponente

führt zur verstärkten Angleichung der Interessen von Vorstandsmitgliedern und Aktionären und fördert aufgrund des mehrjährigen

Bemessungszeitraums das strategische Ziel der langfristigen Wertsteigerung der Unternehmensgruppe.

Angaben hinsichtlich vergütungsbezogener Rechtsgeschäfte, § 87a Abs. 1 Satz 2 Nr. 8 AktG

Erstbestellungen werden höchstens für einen Zeitraum von drei Jahren vorgenommen, Folgebestellungen sind auf einen Zeitraum

von maximal fünf Jahren begrenzt. Bei vorzeitiger Beendigung der Vorstandstätigkeit werden Zahlungen an das Vorstandsmitglied

einschließlich Nebenleistungen den Wert von zwei Jahresvergütungen nicht überschreiten ("Abfindungs-Cap") und nicht mehr als

die Restlaufzeit des Anstellungsvertrages vergüten. Für die Berechnung des Abfindungs-Caps wird auf die Gesamtvergütung des

abgelaufenen Geschäftsjahres und gegebenenfalls auch auf die voraussichtliche Gesamtvergütung für das laufende Geschäftsjahr

abgestellt. Wird der Anstellungsvertrag aus einem von dem Vorstandsmitglied zu vertretendem wichtigem Grund beendet, erfolgen

keine Zahlungen an das Vorstandsmitglied. Im Einklang mit den aktienrechtlichen Vorgaben sehen die Vorstandsdienstverträge

keine ordentliche Kündigungsmöglichkeit vor; das beiderseitige Recht zur fristlosen Kündigung des Vorstandsdienstvertrags

aus wichtigem Grund bleibt unberührt. Bei unterjährigem Eintritt in beziehungsweise Ausscheiden aus dem Vorstand wird die

Vergütung pro rata temporis berechnet. Dies gilt nicht für die Vergütung bei einer außerordentlichen Kündigung des Vorstandsmitglieds

durch die Gesellschaft aufgrund eines durch das Vorstandsmitglied zu vertretenen wichtigen Grundes; in diesem Falle besteht

kein Anspruch auf Zahlung der variablen Vergütung für das Geschäftsjahr des Ausscheidens. Sofern Vorstandsmitglieder konzerninterne

Aufsichtsratsmandate wahrnehmen oder Tätigkeiten in Verbänden oder Ehrenämtern übernehmen, erfolgt grundsätzlich keine separate

Vergütung. Sollte ausnahmsweise eine Vergütung gewährt werden, wird diese auf die Vergütung des Vorstandsmitglieds angerechnet.

Bei der Übernahme konzernfremder Aufsichtsratsmandate entscheidet der Aufsichtsrat, ob und inwieweit die Vergütung anzurechnen

ist.

Berücksichtigung der Vergütungs- und Beschäftigungsbedingungen der Arbeitnehmer bei der Festsetzung des Vergütungssystems,

§ 87a Abs. 1 Satz 2 Nr. 9 AktG

Die Angemessenheit der Vergütung der Vorstandsmitglieder wird durch den Aufsichtsrat regelmäßig überprüft. Hierbei wird auch

ein Vergleich mit der unternehmensinternen Vergütungsstruktur (sog. Vertikalvergleich) vorgenommen. Einbezogen wird hierbei

die Vergütung sowohl des oberen Führungskreises der Unternehmensgruppe als auch der im Inland beschäftigten Gesamtbelegschaft

auf Ebene der Aktiengesellschaft und ihrer Konzerngesellschaften. Bestandteil des Vertikalvergleichs ist insbesondere auch

das Verhältnis der Vorstandsvergütung zu dieser Vergleichsgruppe in der zeitlichen Entwicklung.

Verfahren zur Fest- und zur Umsetzung sowie zur Überprüfung des Vergütungssystems, § 87a Abs. 1 Satz 2 Nr. 10 AktG

Gemäß der gesetzlichen Vorgabe nach § 87a Abs. 1 Satz 1 AktG beschließt der Aufsichtsrat ein klares und verständliches Vergütungssystem

für die Mitglieder des Vorstands. Nachdem der Aufsichtsrat aus drei Mitgliedern besteht und kein Vergütungsausschuss oder

sonstiger mit Personalfragen betrauter Ausschuss gebildet wurde, obliegt dies dem Gesamtgremium. Das Vergütungssystem legt

der Aufsichtsrat gemäß § 120a Abs. 1 Satz 1 AktG bei jeder wesentlichen Änderung, mindestens jedoch alle vier Jahre, der Hauptversammlung

zur Billigung vor. Die Vergütung ist grundsätzlich in Übereinstimmung mit dem der Hauptversammlung zur Billigung vorgelegten

System festzusetzen, § 87a Abs. 2 Satz 1 AktG. Der Aufsichtsrat kann jedoch vorübergehend von dem Vergütungssystem abweichen,

wenn dies im Interesse des langfristigen Wohlergehens der Gesellschaft notwendig ist und das Vergütungssystem das Verfahren

des Abweichens sowie die Bestandteile des Vergütungssystems, von denen abgewichen werden kann, benennt, § 87a Abs. 2 Satz

2 AktG. Der Aufsichtsrat der PVA TePla AG darf gemäß § 87a Abs. 2 Satz 2 AktG nach pflichtgemäßem Ermessen vorübergehend von

folgenden Bestandteilen des Vergütungssystems abweichen: Maximalvergütung, Struktur der Zielvergütung, Erfolgsziele und Bemessungsmethoden

der variablen Vergütung, maßgebliche Zeiträume für die Ermittlung der variablen Vergütung und Auszahlungszeitpunkte der variablen

Vergütung. Unter den genannten Umständen hat der Aufsichtsrat z.B. das Recht, neu eintretenden Vorstandsmitgliedern Sonderzahlungen

zum Ausgleich von Gehaltsverlusten aus einem vormaligen Dienstverhältnis zu gewähren, was vorübergehend auch zu einer abweichenden

Höhe der Maximalvergütung führen kann. Eine Abweichung von dem Vergütungssystem ist nur aufgrund eines entsprechenden Aufsichtsratsbeschlusses

möglich, der die außergewöhnlichen Umstände und die Notwendigkeit einer Abweichung feststellt. Dies ist dann gemäß § 162 Abs.

1 Satz 2 Nr. 5 AktG im Vergütungsbericht zu erläutern. Billigt die Hauptversammlung das vorgelegt System nicht, wird der Aufsichtsrat

der Hauptversammlung spätestens in der nächsten ordentlichen Hauptversammlung ein überprüftes System zur Billigung vorlegen.

Der Aufsichtsrat überprüft das Vergütungssystem und die Angemessenheit der Vorstandsvergütung regelmäßig nach pflichtgemäßem

Ermessen. Neben dem bereits oben dargestellten vertikalen Vergütungsvergleich führt er dabei einen horizontalen Vergütungsvergleich

durch. Dies bedeutet, dass Vergütungshöhe und Vergütungsstruktur einer definierten Peer Group von Unternehmen betrachtet werden,

die in der Regel ebenfalls börsennotiert sind, der gleichen Branche angehören und eine vergleichbare Marktstellung haben.

Der Aufsichtsrat kann bei Bedarf unabhängige, externe Berater hinzuziehen. Der Aufsichtsrat stellt sicher, dass etwaige Interessenkonflikte

der Aufsichtsratsmitglieder bei den Beratungen und Entscheidungen über das Vorstandsvergütungssystem erkannt und adäquat behandelt

werden. Diese sind unverzüglich offenzulegen, und je nach Einschätzung kann vorgesehen werden, dass das betroffene Mitglied

an den Beratungen nicht teilnimmt und sich bei der Entscheidung der Stimme enthält.

2.1. Vergütungssystem für die Aufsichtsratsmitglieder der PVA TePla AG

Die Aufsichtsratsvergütung ist als reine Festvergütung ausgestaltet. Dies entspricht der Anregung G.18 Satz 1 des Deutschen

Corporate Governance Kodex. Auf Basis der dieser Hauptversammlung vorgeschlagenen Neufassung von § 14 Abs. 1 der Satzung erhalten

die Mitglieder des Aufsichtsrats eine feste Jahresvergütung von TEUR 25. Wie von G.17 des Deutschen Corporate Governance Kodex

empfohlen, ist die Vergütung für den Aufsichtsratsvorsitzenden und seine Stellvertreter höher und beträgt TEUR 70 bzw. TEUR

40. Ferner berücksichtigt die Vergütungsregelung ebenfalls in Übereinstimmung mit G.17 des Deutschen Corporate Governance

Kodex den höheren zeitlichen Aufwand für den Vorsitz und die Mitgliedschaft in Ausschüssen des Aufsichtsrats. Für einen Ausschussvorsitz

erhält das Aufsichtsratsmitglied eine zusätzliche jährliche Vergütung von TEUR 10 und für die Mitgliedschaft in einem Ausschuss

von jährlich TEUR 5.

Vergütung für Mitgliedschaften in Ausschüssen

Wenn ein Mitglied des Aufsichtsrats Vorsitzender und/oder Mitglied mehrerer Ausschüsse des Aufsichtsrats ist, erfolgt die

zusätzliche Vergütung nur einmal und zwar für den Ausschuss, bei dem es die höchste Vergütung erhält, so dass der Erhöhungsbetrag

auf TEUR 10 jährlich begrenzt ist, sofern das Aufsichtsratsmitglied Vorsitzender zumindest eines Ausschusses ist und auf TEUR

5 jährlich, sofern das Aufsichtsratsmitglied Mitglied eines oder mehrerer Ausschüsse, nicht jedoch Ausschussvorsitzender ist.

Bei unterjährigen Veränderungen im Aufsichtsrat oder seinen Ausschüssen wird die Vergütung zeitanteilig unter Aufrundung auf

volle Monate gezahlt. Die maximale Festvergütung kann daher für den Aufsichtsratsvorsitzenden bei TEUR 80 jährlich, für seine

Stellvertreter bei TEUR 50 jährlich und für sonstige Aufsichtsratsmitglieder bei TEUR 35 jährlich liegen. Die Vergütung wird

nach Ablauf des Geschäftsjahres zur Zahlung fällig.

Regelung zum Auslagenersatz, Umsatzsteuererstattung und D&O-Versicherung

Eine Regelung zum Auslagenersatz ist auf Grundlage der dieser Hauptversammlung vorgeschlagenen Aufhebung von § 14 Abs. 2 der

Satzung nicht mehr vorgesehen. Die Mitglieder des Aufsichtsrats haben aber auch ohne eine solche Regelung einen Anspruch auf

Ersatz ihrer erforderlichen und angemessenen Auslagen. Ferner erstattet die Gesellschaft den Aufsichtsratsmitgliedern eine

etwaige auf ihre Vergütung anfallende Umsatzsteuer und übernimmt die Beträge einer durch die Gesellschaft für die Aufsichtsratsmitglieder

abgeschlossenen Vermögensschaden-Haftpflichtversicherung (D&O-Versicherung) einschließlich der darauf etwa entfallenden Einkommenssteuer.

Bestimmung der Festvergütung

Die Ausgestaltung als reine Festvergütung fördert die neutrale Beratungs- und Überwachungsfunktion des Aufsichtsrats. Auf

diese Weise fördert sie die langfristige Entwicklung der PVA TePla AG. Die Höhe der Festvergütung wird durch den Aufsichtsrat

regelmäßig anhand der gesetzlichen Vorgaben geprüft. In diesem Rahmen bezieht er auch die Aufsichtsratsvergütung in vergleichbaren

Unternehmen (nach Branche, Marktstellung und Marktkapitalisierung) in die Überprüfung mit ein. Wegen der Besonderheit der

Aufsichtsratstätigkeit, namentlich der überwachenden und beratenden Begleitung des Vorstands bei der Geschäftsführung, findet

jedoch entsprechend der üblichen Praxis kein Vergleich mit der Vergütung der Arbeitnehmer der Gesellschaft und weiterer Gruppenunternehmen

statt. Sofern Bedarf besteht, kann sich der Aufsichtsrat eines unabhängigen, externen

Vergütungsberaters bedienen. Ergibt sich auf Grundlage der Prüfung Anpassungsbedarf, werden Aufsichtsrat und Vorstand der

Hauptversammlung einen entsprechenden Vorschlag zur Vergütungsanpassung unterbreiten. Davon unabhängig beschließt die Hauptversammlung

gemäß § 113 Abs. 3 AktG spätestens alle vier Jahre über die Vergütung des Aufsichtsrats einschließlich des zugrundeliegenden

Vergütungssystems, wobei auch ein die Vergütung bestätigender Beschluss möglich ist. Aufgrund dieser Zuständigkeiten liegt

es zwar in der Natur der Sache, dass die Mitglieder des Aufsichtsrats in die Ausgestaltung ihres Vergütungssystems eingebunden

sind, etwaigen daraus resultierenden Interessenkonflikten wird aber dadurch Rechnung getragen, dass die Entscheidung über

die Vergütung und das dieser zugrundeliegende Vergütungssystem kraft Gesetzes durch die Hauptversammlung erfolgt und dieser

hierzu lediglich ein Beschlussvorschlag sowohl des Aufsichtsrats als auch des Vorstands unterbreitet wird.

Vergütungsbezogene Vereinbarungen

Es bestehen keine vergütungsbezogenen Vereinbarungen zwischen der Gesellschaft und den Aufsichtsratsmitgliedern, die über

die Bestimmungen der Satzung zur Vergütung hinausgehen.

Amtszeit

Die Aufsichtsratsmitglieder werden vorbehaltlich einer anderweitigen Festlegung der Amtszeit bei der Wahl für die Zeit bis

zur Beendigung der Hauptversammlung bestellt, die über ihre Entlastung für das vierte Geschäftsjahr nach dem Beginn der Amtszeit

beschließt. Das Geschäftsjahr, in dem die Amtszeit beginnt, wird nicht mitgerechnet. Aufsichtsratsmitglieder können unter

Beachtung der aktienrechtlichen Voraussetzungen hierfür durch die Hauptversammlung abberufen werden. Sie können unter Einhaltung

einer Frist von vier Wochen ihr Amt ohne wichtigen Grund niederlegen. Das Recht zur Amtsniederlegung aus wichtigem Grund ohne

Einhaltung einer Frist, sofern die Niederlegung nicht zur Unzeit erfolgt, bleibt unberührt. Es gibt weder eine weitere Vergütung

im Falle des Ausscheidens als Aufsichtsratsmitglied noch eine Vereinbarung betreffend eine Vergütung von Aufsichtsratsmitgliedern

nach Ablauf der Amtszeit.

VERGÜTUNG DER MITGLIEDER DES VORSTANDS

Anwendung des neuen Vergütungssystems

Mit Billigung der Hauptversammlung vom 18. Juni 2021 wurde ein neues Vergütungssystem für den Vorstand der PVA TePla AG eingeführt

(„neues Vergütungssystem“). Das im Geschäftsjahr 2021 eingeführte neue Vergütungssystem des Vorstands der PVA TePla AG steht

im Einklang mit den inhaltlichen Anforderungen des ARUG II und orientiert sich an den Empfehlungen des neuen am 20. März 2020

in Kraft getretenen Deutschen Corporate Governance Kodex in der Fassung vom 16. Dezember 2019 (DCGK 2020). Das neue Vergütungssystem

wird Anwendung auf alle neuen Verträge des Vorstands der PVA TePla AG finden. Mit Blick auf das Geschäftsjahr 2021 beruhen

indes sämtliche Vorstandsverträge der PVA TePla AG noch auf dem bisherigen Vergütungssystem („bisheriges Vergütungssystem“).

Zu Einzelheiten betreffend das bisherige Vergütungssystem wird auf die einschlägigen Ausführungen in Abschnitt „6. Vergütungsbericht“

im zusammengefassten Lagebericht der PVA TePla AG für das Geschäftsjahr 2020 verwiesen. Nachfolgend werden die konkreten Vorstandsbezüge

für das Geschäftsjahr 2021 dargestellt und detaillierte Informationen zur Gesamtvergütung des Vorstands sowie individualisierte

Angaben zur Vergütung der einzelnen Vorstandsmitglieder (ausnahmslos basierend auf dem bisherigen Vergütungssystem) angegeben.

| |

Anwendung des bisherigen Vergütungssystems

|

| |

Das bisherige Vergütungssystem fand im Geschäftsjahr 2021 Anwendung bei den Verträgen von:

| • |

Alfred Schopf (CEO), Vorstandsmitglied von April 2017 bis Juni 2021

|

| • |

Manfred Bender (CEO), Vorstandsmitglied seit Januar 2021, bestellt bis 2024

|

| • |

Jalin Ketter (CFO), Vorstandsmitglied seit Juni 2020, bestellt bis 2023

|

| • |

Oliver Höfer (COO), Vorstandsmitglied seit Dezember 2013, bestellt bis 2025

|

| • |

Dr. Andreas Mühe (CTO), Vorstandsmitglied seit Juni 2020, bestellt bis 2023

|

|

| |

Gesamtvergütung für das Geschäftsjahr 2021

|

| |

Die gesamten Vorstandsbezüge für das Geschäftsjahr 2021 beliefen sich auf TEUR 2.936 (VJ: TEUR 1.893).

|

| |

Erfolgsunabhängige Vergütung (inkl. Zuschüsse zur Altersversorgung)

|

| |

Die erfolgsunabhängige Festvergütung des Vorstands für das Geschäftsjahr 2021 belief sich auf insgesamt TEUR 1.114 (VJ: TEUR

716). Davon entfallen TEUR 965 (VJ: TEUR 644) auf das Jahresfestgehalt, TEUR 70 (VJ: TEUR 32) auf Nebenleistungen und TEUR

79 (VJ: TEUR 40) auf Zuschüsse zur Altersversorgung.

Die Zuschüsse zur Altersversorgung sind Teil der erfolgsunabhängigen Festvergütung des Vorstands. Die im Geschäftsjahr 2021

amtierenden Mitglieder des Vorstands verfügen nicht über individuelle Pensionszusagen, so dass keine Pensionsrückstellungen

gebildet werden. Stattdessen werden Zuschüsse zur Altersversorgung für die Vorstandsmitglieder mit dem Gehalt ausgezahlt oder

in einen Versicherungsvertrag mit Unterstützungskassenzusage eingezahlt.

|

| |

Erfolgsabhängige Vergütung

|

| |

Die erfolgsabhängige, variable Vergütung des Vorstands für das Geschäftsjahr 2021 belief sich auf insgesamt TEUR 1.822 (VJ:

TEUR 1.177). Davon entfallen TEUR 1.040 (VJ: TEUR 788) auf die kurzfristig orientierte variable Vergütungskomponente (STI-Komponente)

und TEUR 782 (VJ: TEUR 389) auf die langfristig orientierte variable Vergütungskomponente (LTI-Komponente).

|

| |

Aktienoptionsprogramme

|

| |

Aktienoptionen sind weder Bestandteile des bisherigen Vergütungssystems noch des oben beschriebenen neuen Vergütungssystems.

Den Vorstandmitgliedern wurden im Geschäftsjahr 2021 ebenso wir im Vorjahr 2020 keine Aktien oder Aktienoptionen gemäß § 162

Abs. 1 Satz 2 Nr. 3 AktG im Rahmen der langfristig orientierten, erfolgsabhängigen variable Vergütung (LTI) gewährt oder zugesagt.

Die Mitglieder des Vorstands werden insoweit nicht mit reellen oder virtuellen Aktien oder Aktienoptionen vergütet. Versteht

man aktienbasierte Vergütung jedoch als alle solche Vergütungsbestandteile, bei denen die Höhe des gewährten geldwerten Vorteils

an den Wert der Aktien der Gesellschaft gekoppelt ist, kann auch die LTI-Komponente hierunter subsumiert werden, denn die

Höhe dieser Vergütungskomponente richtet sich nach der Steigerung der Marktkapitalisierung im Bemessungszeitraum. Die Höhe

der Marktkapitalisierung wird auch maßgeblich vom Wert der Aktien der Gesellschaft bestimmt. Weil die Vergütung nicht aus

reellen oder virtuellen Aktien oder Aktienoptionen besteht, gibt es keine typischen Fristen aktienbasierter Vergütungen, wie

z.B. Wartefristen (im Sinne eines bestimmten Zeitraums bis zur Ausübbarkeit), Ausübungsfristen, Halte- bzw. Sperrfristen (im

Sinne eines Zeitraums ab Erwerb, in dem die Aktie nicht veräußert werden darf) oder Vesting-Perioden (in denen die aktienbasierte

Vergütung erst angespart wird). Es gibt lediglich einen drei- bis fünfjährigen Bemessungszeitraum, innerhalb dessen die Entwicklung

der Höhe der Marktkapitalisierung ermittelt wird. Auch Bedingungen für das Halten von Aktien nach dem Erwerb gibt es damit

naturgemäß nicht. Die LTI Komponente führt zur verstärkten Angleichung der Interessen von Vorstandsmitgliedern und Aktionären

und fördert aufgrund des mehrjährigen Bemessungszeitraums das strategische Ziel der langfristigen Wertsteigerung des Unternehmens.

|

| |

Leistungen in Zusammenhang mit der Beendigung der Tätigkeit im Vorstand

|

| |

Weder im Geschäftsjahr 2021 noch im Vorjahr 2020 wurden Leistungen in Zusammenhang mit der Beendigung der Tätigkeit im Vorstand

erbracht (z. B. Abfindungszahlungen).

|

| |

Abweichungen vom Vergütungssystem

|

| |

Im Geschäftsjahr 2021 gab es keine Abweichungen vom und keine Anpassungen am Vergütungssystem, im Vergleich zum Hauptversammlungsbeschluss

über das Vergütungssystem datierend aus Juni 2020.

|

Angaben zur Claw-Back-Regelung

Eine Rückforderung von bereits an Vorstandsmitglieder ausgezahlte variable Vergütungsbestandteile aufgrund nachträglicher

Ereignisse durch die PVA TePla AG im Sinne von § 87a Abs. 1 Satz 2 Nr. 6 AktG ist nicht vorgesehen (Claw-back-Klausel).

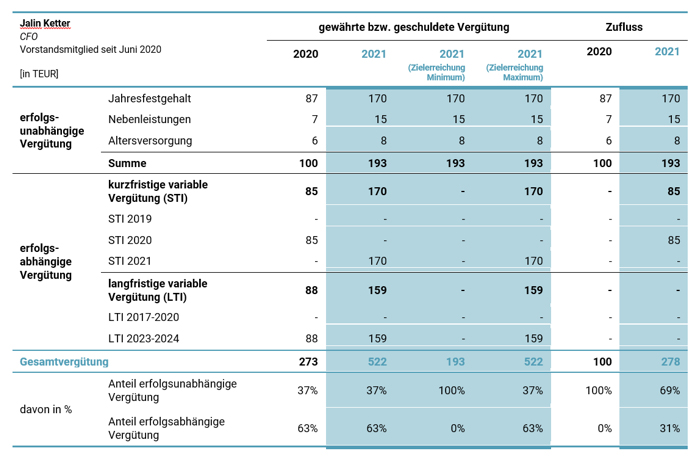

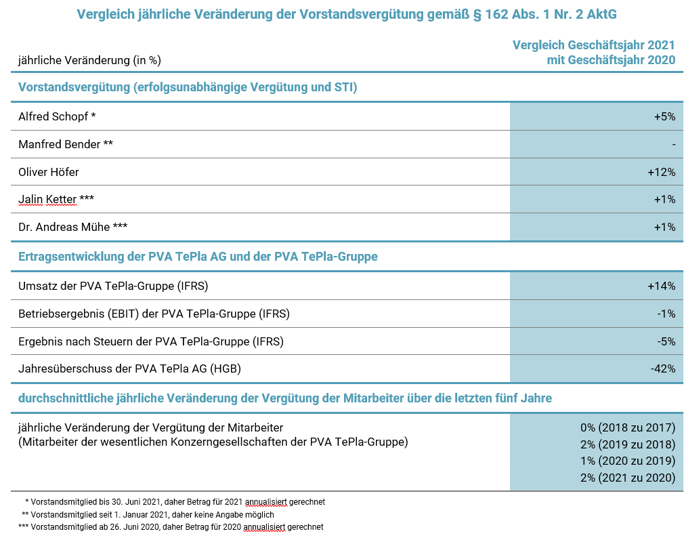

Individualisierte Angabe der Vergütung für das Geschäftsjahr 2021

Die nachfolgenden Tabellen stellen die den aktiven Mitgliedern des Vorstands der PVA TePla AG für das Geschäftsjahr 2021 (einschließlich

des Vorjahres) gewährte bzw. geschuldete Vergütung gemäß § 162 Abs. 1 Satz 1 AktG dar. Die Tabellenspalten „gewährte bzw.

geschuldete Vergütung“ enthalten alle von der PVA TePla AG an die einzelnen Vorstandsmitglieder rechtsverbindlich zugesagten

Vergütungsbestandteile, die mit erbrachten Leistungen in den betreffenden Geschäftsjahren in Verbindung stehen. Die Zuordnung

erfolgt grundsätzlich zu dem Geschäftsjahr, in dem der rechtliche Vergütungsanspruch entstanden ist - und zwar unabhängig

davon, ob periodengleich auch eine Auszahlung erfolgt ist („gewährte Vergütung“) oder die Auszahlung erst zeitlich nachgelagert

erfolgt („geschuldete Vergütung“). Daneben erfolgt der Ausweis der individuell möglichen Minimal- und Maximalwerte der Vergütung

für das Geschäftsjahr 2021. Neben den Vergütungshöhen ist nach § 162 Abs. 1 Satz 2 Nr. 1 AktG ferner der relative Anteil aller

festen und variablen Vergütungsbestandteile an der Gesamtvergütung anzugeben. Die hier am Ende jeder Tabelle angegebenen relativen

Anteile beziehen sich auf die im jeweiligen Geschäftsjahr gewährten und geschuldeten Vergütungsbestandteile gemäß § 162 Abs.

1 Satz 1 AktG.

| |

Die kurzfristige variable Vergütung nach dem bisherigen Vergütungssystem beläuft sich für die Vorstandsmitglieder Alfred Schopf

und Manfred Bender pro rata temporis auf 3% p.a. sowie für die Vorstandsmitglieder Oliver Höfer, Jalin Ketter und Dr. Andreas

Mühe auf 2% p.a. des Betriebsergebnisses (EBIT) für die PVA

TePla-Gruppe gem. IFRS-Konzernabschluss (erhöht um darin als Aufwand enthaltene Vorstandstantiemen und sonstige Boni) und

wird in bar geleistet. Der dabei anzuwendende Sockelbetrag beläuft sich für das Geschäftsjahr 2021 für

| • |

Alfred Schopf auf EUR 1 Mio.;

|

| • |

Manfred Bender auf EUR 3 Mio.;

|

| • |

Jalin Ketter auf EUR 3 Mio.;

|

| • |

Oliver Höfer auf EUR 1 Mio.;

sowie

|

| • |

Dr. Andreas Mühe auf EUR 3 Mio.

|

|

| |

Bei dem Sockelbetrag handelt es sich um den Betrag, der mindestens erreicht werden muss, damit die kurzfristige variable Vergütung

dem jeweiligen Vorstandmitglied von der PVA TePla AG gewährt wird. Ist der Sockelbetrag erreicht, so beträgt die Höhe der

Auszahlung einen bestimmten Prozentsatz des Konzern-Betriebsergebnisses (EBIT) insoweit, als das Konzern-Betriebsergebnis

(EBIT) diesen Sockelbetrag übersteigt. Somit wird nur der Teil des Konzern-Betriebsergebnisses (EBIT), der über den Sockelbetrag

hinausgeht, als Grundlage für die Berechnung der variablen Vergütung herangezogen. Die kurzfristige variable Vergütung darf

dabei den Betrag des Jahresfestgehalts des jeweiligen Vorstandmitglieds nicht überschreiten (Aufwands-Cap).

Insgesamt betrug die Vorstandvergütung („gewährte und geschuldete Vergütung“) für das Geschäftsjahr 2021 TEUR 2.936 (VJ: TEUR

1.893) und entsprach damit dem im Geschäftsjahr 2021 maximal möglichen Betrag (Aufwands-Cap) für die Vorstandsmitglieder.