COVACORO Semiconductor Inside (WF) diskutieren

Nordic Semiconductor hat gestern den Jahresbericht 2022 auf der IR-Seite veröffentlicht. Super aufbereitetes Zahlenwerk, sehr transparent in allen Bereichen und ein Dokument, der sehr erfreulichen Entwicklung in den letzten Jahren. Sowohl Umsatz als auch Gewinn haben die Konsens-Schätzungen leicht geschlagen. Ich bin gespannt auf die Entwicklung in 2023!

Eine Unternehmens-Vorstellung per Video für Interessenten, die die Company nicht kennen, ist hier verfügbar: https://youtu.be/ojSBYzKbCvY

Nordic Semiconductor hat gestern den Jahresbericht 2022 auf der IR-Seite veröffentlicht. Super aufbereitetes Zahlenwerk, sehr transparent in allen Bereichen und ein Dokument, der sehr erfreulichen Entwicklung in den letzten Jahren. Sowohl Umsatz als auch Gewinn haben die Konsens-Schätzungen leicht geschlagen. Ich bin gespannt auf die Entwicklung in 2023!

Eine Unternehmens-Vorstellung per Video für Interessenten, die die Company nicht kennen, ist hier verfügbar: https://youtu.be/ojSBYzKbCvY

U-Blox hat gestern vorläufige Umsatz-Zahlen für das Q1/23 veröffentlicht: +20% vs. Vorjahr, läuft also weiterhin rund bei den Schweizern.

https://www.u-blox.com/en/u-blox-reports-first-quarter-2023-revenue

U-Blox hat gestern vorläufige Umsatz-Zahlen für das Q1/23 veröffentlicht: +20% vs. Vorjahr, läuft also weiterhin rund bei den Schweizern.

https://www.u-blox.com/en/u-blox-reports-first-quarter-2023-revenue

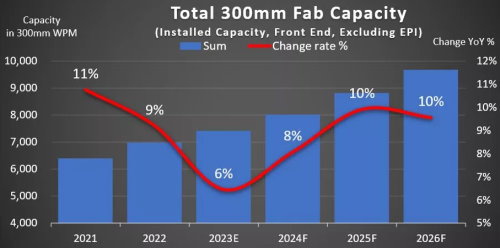

Ich habe heute die Position in Tokyo Electron (Japan) komplettiert, da Tool-Hersteller den kurzfristigen Downturn Anfang 2023 gut überstehen werden. Das Q1-Update von SEMI zur 300mm Fab-Kapazität sieht schon wieder anziehendes Wachstum: 2023 +6%, 2024 +8%, 2025 +10%, 2026 +10%. SEMI erwartet, dass die Fab-Kapazität auf 9.6 Mio. Wafer pro Monat in 2026 steigt von 6.0 Mio. Wafer pro Monat in 2022 - aggregiert +60%. Die größten Halbleiter-Hersteller haben weltweit 82 neue 300mm Fabs angekündigt bzw. diese sind bereits in Bau!

Ich habe heute die Position in Tokyo Electron (Japan) komplettiert, da Tool-Hersteller den kurzfristigen Downturn Anfang 2023 gut überstehen werden. Das Q1-Update von SEMI zur 300mm Fab-Kapazität sieht schon wieder anziehendes Wachstum: 2023 +6%, 2024 +8%, 2025 +10%, 2026 +10%. SEMI erwartet, dass die Fab-Kapazität auf 9.6 Mio. Wafer pro Monat in 2026 steigt von 6.0 Mio. Wafer pro Monat in 2022 - aggregiert +60%. Die größten Halbleiter-Hersteller haben weltweit 82 neue 300mm Fabs angekündigt bzw. diese sind bereits in Bau!

BildSource: Semi’s 300mm fab outlook to 2026, 1Q23 update

BildSource: Semi’s 300mm fab outlook to 2026, 1Q23 updateQuelle: https://bits-chips.nl/artikel/growth-of-300mm-fab-capacity-picks-up-pace-again

BESI hat heute Quartalszahlen vermeldet und sie waren v.a. was die Profitabilität betrifft, besser als von mir erwartet. Der Ausblick auf Q2-23 sieht ein Wachstum von 15-25% beim Umsatz bei gesunden Gross Margins zwischen 62% und 64%. Natürlich ist das Q1 im Vergleich zum Vorjahr schwächer. Wann der momentane Downturn endet, weiß man auch bei BESI nicht, aber man sieht sehr ermutigende Entwicklungen im Markt für Hybrid Bonding Lösungen.

Nicht nur die technologische Aufstellung ist ausgezeichnet, sondern auch die Profitabilität zu diesem Zeitpunkt des Zyklus! Der Inhalt des Conference Calls und die getroffenen Aussagen des CEO runden das Bild ab und die Aktie steigt heute um 8%! Mit einem KGV 24e von 20 ist die Aktie im Vergleich zu anderen Marktführern immer noch zu billig.

https://www.besi.com/investor-relations/press-releases/details/be-semiconductor-industries-nv-announces-q1-23-results/

BESI hat heute Quartalszahlen vermeldet und sie waren v.a. was die Profitabilität betrifft, besser als von mir erwartet. Der Ausblick auf Q2-23 sieht ein Wachstum von 15-25% beim Umsatz bei gesunden Gross Margins zwischen 62% und 64%. Natürlich ist das Q1 im Vergleich zum Vorjahr schwächer. Wann der momentane Downturn endet, weiß man auch bei BESI nicht, aber man sieht sehr ermutigende Entwicklungen im Markt für Hybrid Bonding Lösungen.

Nicht nur die technologische Aufstellung ist ausgezeichnet, sondern auch die Profitabilität zu diesem Zeitpunkt des Zyklus! Der Inhalt des Conference Calls und die getroffenen Aussagen des CEO runden das Bild ab und die Aktie steigt heute um 8%! Mit einem KGV 24e von 20 ist die Aktie im Vergleich zu anderen Marktführern immer noch zu billig.

https://www.besi.com/investor-relations/press-releases/details/be-semiconductor-industries-nv-announces-q1-23-results/

Nordic Semiconductor lieferte in der vergangenen Woche die erwartet schwachen Quartalszahlen, da der PC und Consumber-Bereich derzeit wie bekannt schwächeln. Auch der vorsichtige Ausblick auf das 2.Halbjahr war eingepreist bzw. erwartet worden. Der Kurstrigger waren dann die Aussagen und Antworten des Managements im Earnings Call auf die Nachfrage, warum man zukünftig und ab sofort keine Zahlen zum Order Backlog mehr berichtet. Die Begründung, andere Unternehmen tun das auch nicht, überzeugt nicht. Die Marktreaktion war ein Kursabschlag von 10%, was der erhöhten Unsicherheit über die künftige Entwicklung geschuldet ist. Eine sehr rationale Reaktion, die Risiken neuzubewerten und die man bei Nordic Semiconductor wohl nicht auf dem Zettel hatte! Ich verkaufe die Aktie mit Verlust, da ich zu der Einschätzung gekommen bin, dass der Earnings Call Vertrauen zerstört hat und die Aktie auf Sicht der nächsten 12 bis 18 Monate einen Kursabschlag verdient. Der Wert wandert also auf die Watchlist.

Shinko Electric ist eine japanische Firma, die sich auf die Herstellung von Semiconductor Packages und Zuliefer-Produkten für Heat Management versteht:

https://www.shinko.co.jp/english/ir/individual_investors/business/1/

Die am 27.04. vermeldeten Geschäftszahlen für 2022 (Geschäftsjahr jeweils endend per 31.03.) bedeuten neue Rekorde beim Umsatz und Ergebnis. Hinzu kommt eine blitzblanke Bilanz (unwesentliche Schulden, Eigenkapitalquote 65+%) sowie ein starker und renommierter Ankeraktionär (Fujitsu, 50%). Für das abgeschlossene GJ notiert die Aktie bei einem KGV von 10 und EV/EBITDA-Multiple von lediglich 4!

Das ist meiner Meinung nach zu billig und daher bleibt die Aktie, die heute um 9% zulegt, im Portfolio.

Nordic Semiconductor lieferte in der vergangenen Woche die erwartet schwachen Quartalszahlen, da der PC und Consumber-Bereich derzeit wie bekannt schwächeln. Auch der vorsichtige Ausblick auf das 2.Halbjahr war eingepreist bzw. erwartet worden. Der Kurstrigger waren dann die Aussagen und Antworten des Managements im Earnings Call auf die Nachfrage, warum man zukünftig und ab sofort keine Zahlen zum Order Backlog mehr berichtet. Die Begründung, andere Unternehmen tun das auch nicht, überzeugt nicht. Die Marktreaktion war ein Kursabschlag von 10%, was der erhöhten Unsicherheit über die künftige Entwicklung geschuldet ist. Eine sehr rationale Reaktion, die Risiken neuzubewerten und die man bei Nordic Semiconductor wohl nicht auf dem Zettel hatte! Ich verkaufe die Aktie mit Verlust, da ich zu der Einschätzung gekommen bin, dass der Earnings Call Vertrauen zerstört hat und die Aktie auf Sicht der nächsten 12 bis 18 Monate einen Kursabschlag verdient. Der Wert wandert also auf die Watchlist.

Shinko Electric ist eine japanische Firma, die sich auf die Herstellung von Semiconductor Packages und Zuliefer-Produkten für Heat Management versteht:

https://www.shinko.co.jp/english/ir/individual_investors/business/1/

Die am 27.04. vermeldeten Geschäftszahlen für 2022 (Geschäftsjahr jeweils endend per 31.03.) bedeuten neue Rekorde beim Umsatz und Ergebnis. Hinzu kommt eine blitzblanke Bilanz (unwesentliche Schulden, Eigenkapitalquote 65+%) sowie ein starker und renommierter Ankeraktionär (Fujitsu, 50%). Für das abgeschlossene GJ notiert die Aktie bei einem KGV von 10 und EV/EBITDA-Multiple von lediglich 4!

Das ist meiner Meinung nach zu billig und daher bleibt die Aktie, die heute um 9% zulegt, im Portfolio.

Börsenweisheit der Woche:

"Ihr Erfolg oder Misserfolg beim Investieren wird letztendlich von ihrer Fähigkeit abhängen, die Sorgen der Welt lange genug zu ignorieren, damit ihr Investment Erfolg haben kann. Es ist in diesem Sinne also nicht der Kopf, sondern der Bauch, der ihr Anlegerschicksal bestimmt."

Peter Lynch

Börsenweisheit der Woche:

"Ihr Erfolg oder Misserfolg beim Investieren wird letztendlich von ihrer Fähigkeit abhängen, die Sorgen der Welt lange genug zu ignorieren, damit ihr Investment Erfolg haben kann. Es ist in diesem Sinne also nicht der Kopf, sondern der Bauch, der ihr Anlegerschicksal bestimmt."

Peter Lynch

Die Zahlen von Rohm im Portfolio zeigen einen klaren Aufwärtstrend über die letzten 3 Jahre, die Aktie läuft aber noch seitwärts. Wann sehen wir den Ausbruch aus dem Seitwärtstrend?

- EPS: JP¥819 (Vorjahr JP¥681)

- Umsatz: JP¥507.9b (+12%)

- EBIT: JP¥80.4b (+20%)

Bei einem KGVe von 15 für 2024 sehe ich mindestens 30% Kurspotenzial.

Neueste Beiträge

Covacoro in COVACORO (WF) diskutieren, COVACORO (WF)