Gold-Roundup: Crash der US-Konjunktur spricht für Gold

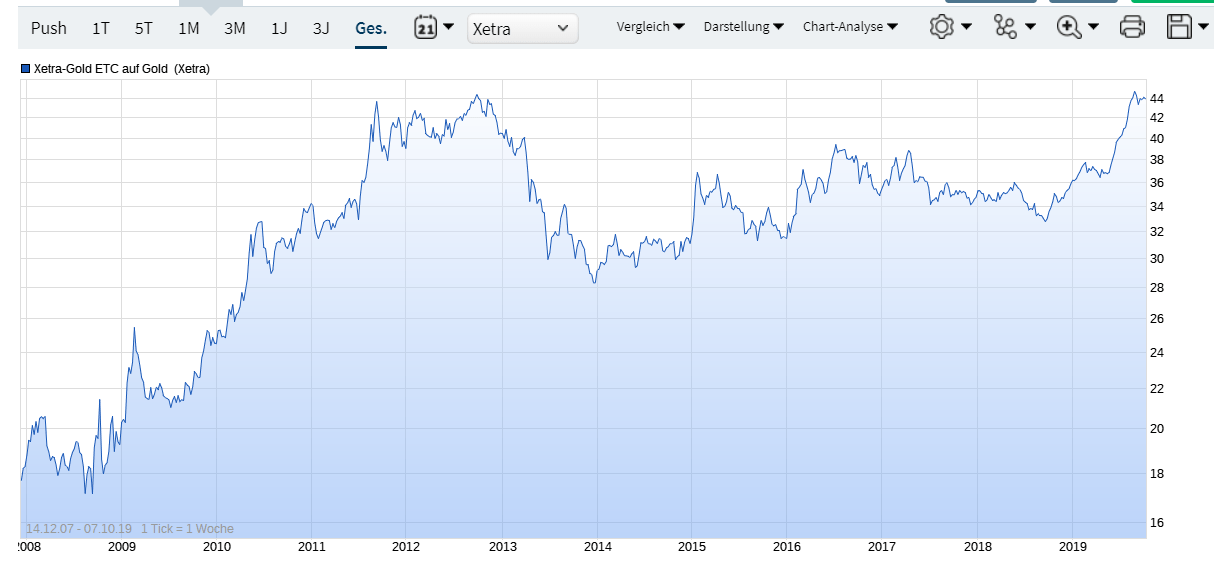

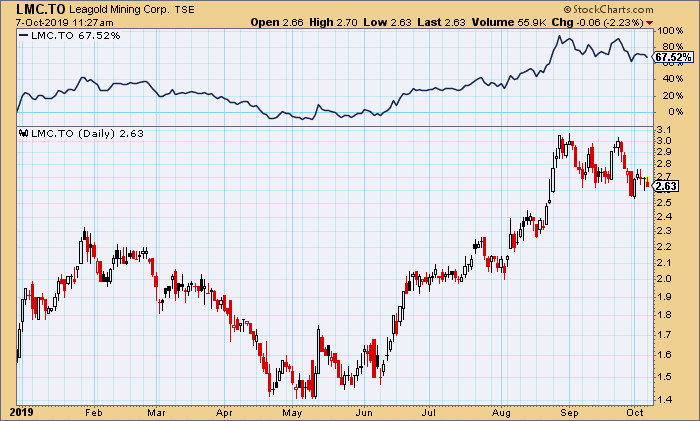

Der Goldpreis hat 2019 eine Wiederbelebung erfahren. Seit Jahresbeginn steht das Edelmetall mit +18% im Plus. Auf Eurobasis kratzt der börsennotierte ETC Xetra-Gold (WKN: A0S9GB) mit einem Anstieg von deutlich über 20% schon wieder an einem Allzeithoch und schnitt dieses Jahr mehr als 50% besser ab als der DAX. Leagold Mining (WKN: A2DM3T) mit +67% schlägt selbst dieses Ergebnis. Nur Newmont Goldcorp (WKN: 853823) hinkt mit +15% hinterher.

Kommt jetzt der Angriff auf neue – langjährige – Hochs? Es ist maximal besorgniserregend, wie wenig Anleger beim Gold dabei sind. Schließlich handelt es sich um nicht weniger als eine der erfolgreichsten Anlageklassen der letzten 20 Jahre. Der Goldmarkt ist immer wieder für Überraschungen gut. So auch letzte Woche, als etwas bekannt wurde, mit dem niemand rechnete.

Warum steigt der Goldpreis und kaum jemand ist investiert?

SD-Leser sind seit Jahren natürlich besser informiert und Sie haben hoffentlich einen Teil Ihres Vermögens in physisches Gold oder mindestens in den genannten Xetra Gold ETC investiert?

Wer konsequent seit 10 Jahren investiert, steht jetzt vor einem Allzeithoch:

Unzählige Studien belegen, eine Asset-Allokation mit Gold trägt dazu bei, das eigene Anlagerisiko abzusichern. Gold beeinflusst die Gesamtrendite besonders über längere Zeiten mit schwachen Aktienmärkten positiv.

Man müsste davon ausgehen, dass viele Anleger beim Gold wenigstens mit einem strategischen Depotanteil zwischen 3% bis 20% positioniert sind.

Doch weit gefehlt. Tatsächlich war die Gehirnwäsche und Propaganda der Medien offenbar erfolgreich und hat viele Anleger verunsichert. Statt in Gold investieren sie lieber ohne erkennbare Strategie in eine schlechte, willkürlich zusammengestellte Auswahl von Aktien.

Selbst die reichen Anleger sind noch taub

Es gibt zwar immer wieder Meldungen über Milliardäre, die einen beträchtlichen Teil ihres Vermögens in Gold investieren. Der Anlageexperte Mark Mobius meint, dass Anleger praktisch auf jedem Niveau bei Gold kaufen sollten und bis zu 10% Ihres Vermögens in Gold investieren können, weil Zentralbanken wie verrückt die Geldmenge erhöhen werden.

Physisches Gold muss man in meinen Augen in Anbetracht der unfassbaren Geldvermehrung haben. (Mark Mobius)

Und doch scheinen bei Gold noch nicht alle „an Bord“ zu sein, die es sich leisten sollten. Nehmen wir einmal die Family Offices, jene Verwalter von privaten Großvermögen der Eigentümerfamilien. Der jüngste veröffentlichte „Global Family Office Report 2019“, eine Umfrage der Schweizer Großbank UBS, erstaunt mich:

Nur mit 0,8 Prozent ist Gold in den Portfolios der Reichen gewichtet. Die Portfolios aus den Eigentümerfamilien zeigen aktuell durchschnittlich diese Anteile:

- Gold und wertvolle Metalle 0,8 Prozent

- Rohstoffe 1,0 Prozent

- Landwirtschaft (Wald und Ackerland etc.) 1,4 Prozent

- Barbestände oder Äquivalente 7,6 Prozent

- Festverzinsliche Anleihen der Industrieländer 12 Prozent

Die Schockmeldung ist, dass nur noch 3% der Vermögen in inflationsresistenten Anlageklassen investiert wurden, während fast 20% oder siebenmal mehr Geld in Anlageklassen liegt, die bei starken Verwerfungen mindestens stark leiden würden.

Und jetzt aber die gute Nachricht: Von den 360 befragten Family-Offices, welche zusammen circa 5,9 Billionen Dollar verwalten, wollen 17 Prozent ihre Goldposition im nächsten Jahr erhöhen.

Das lässt doch hoffen, wenn fast jeder fünfte Vermögensverwalter seine Goldinvestments verstärkt, oder? Immerhin, Pi-mal-Daumen wären das auf das betreute Vermögensvolumen durchschnittlich rund 1,0 Billionen Dollar, die davon betroffen sein könnten. Dadurch dürften schon einige Milliarden US-Dollar wieder neu auf die Käuferseite wechseln.

USA mit erschreckend schlechten Konjunkturdaten

Wie stabil die Nachfrageseite aktuell ist, zeigen auch die letzten Kursbewegungen beim gelben Edelmetall. Hatte ich in einer der letzten Kolumnen darauf hingewiesen, dass Preisrücksetzer bis um die 1.440 noch möglich sind und das Kursbild nicht wesentlich eintrüben, so trat das annähernd in den vergangenen Tagen ein.

Sahen wir bis zum 1. Oktober noch einen Kursrutsch im Bereich von 1.459 US-Dollar, so marschierten die Notierungen in den nächsten Tagen wieder zügig über die 1.500-US-Dollar-Marke.

Zuletzt verharrt Gold im Preisbereich zwischen 1.500 und 1.515 US-Dollar und die jüngst überraschend guten US-Arbeitsmarktzahlen hatten nur wenig dämpfend auf die Goldkurse gewirkt.

Kommt also jetzt der neue Ansturm auf neue – langjährige – Hochs?

Wenn ich auf die aktuelle Nachrichtenlage blicke, so bin ich mir da sicher: Nicht nur, dass der schwache ISM-Einkaufsmanagerindex für das verarbeitende Gewerbe in den USA im September im Zuge des Handelskonflikts zwischen den USA und China erschreckend schwach auf 47,8 Punkte gefallen ist. Das ist der geringste Wert seit mehr als einem Jahrzehnt und deutet auf eine Schrumpfung der Märkte hin.

Auch eine alternative Messung der US-Arbeitsmarktdaten durch Automatic Data Processing (ADP) mit den monatlichen Beschäftigtenzahlen außerhalb der Landwirtschaft enttäuschte zuletzt ziemlich. Bemerkenswert ist dabei: Die Vormonatszahlen mussten um fast 40.000 (!!!) Stellen von 195.000 auf 157.000 nach unten korrigiert werden. Sie zeigen aber, dass die US-Wirtschaft nicht in der stabilen Verfassung ist, wie es die letzten US-Zentralbank-Kommentare andeuteten.

Gold-Treiber: Die allgemeinen Sorgen bleiben …

Außerdem bleiben jene allgemeinen Sorgen sowie Unsicherheiten für die Märkte und den Freihandel. Es sei daran noch einmal erinnert:

- Ein Handelsstreit um Zölle zwischen China und USA mit immer wieder neuen Eskalationen;

- Die „Schraube“ mit weiteren, neuen Zollerhöhungen zwischen den USA und EU dreht sich weiter;

- Der Iran-USA-Konflikt schwelt unvermindert nach den letzten Verbalattacken beider Seiten;

- Erst kürzlich musste die FED täglich 75 Mrd. US-Dollar in den Markt „pumpen“, um ein starkes Ansteigen der Repo-Sätze und ein mögliches Finanzbeben zu verhindern.

Gerade das letzte Ereignis geschah Ende September fast unbemerkt, treibt aber Marktexperten Sorgenfalten auf die Stirn. So zum Beispiel bei Jeffrey Gundlach, „Anleihekönig“, Gründer und CEO von DoubleLine Capital. Er meinte in einem Gespräch mit dem Nachrichtendienst Reuters, dass die Repo-Marktverknappung es noch wahrscheinlicher macht, dass die FED ihre Bilanz „ziemlich bald“ wieder ausweiten – sprich weitere Maßnahmen zur Geldlockerung und Zinssenkungen durchführen – wird.

Wen wundert’s, so erwarten die Märkte inzwischen mit 73-prozentiger Wahrscheinlichkeit eine weitere und damit dritte Zinssenkung für Ende Oktober in den USA. Auch nicht überraschend, dass dies alles unvermindert Treiber für neue Preisanstiege beim Gold sind, obwohl fast traditionell der Oktober der mit Abstand schwächste Monat für Goldaktien ist. Warten wir es ab – Potenzial für Überraschungen hatten ja schon die letzten Wochen zur Genüge geliefert.

Newmont Goldcorp schwach auf der Brust

Die Idee, Newmont mit Goldcorp zu fusionieren und das Angebot von Barrick Gold auszuschlagen, war kurzfristig eher eine schlechte Entscheidung. Doch langfristig profitieren beide Unternehmen sicher von der Zusammenlegung ihrer Aktivitäten. Wie das US-Anlegermagazin Barrons berichtet, sprechen gute Gründe dafür, dass Newmont die schlechteste Phase nun überwunden hat. Vor allem durch die Etablierung des Nevada Gold Mines Joint Ventures, an dem Barrick 61,5% und Newmont 38,5% halten und das fast 2 Mio. Goldunzen jährlich produzieren wird, sorgt für ähnliche Synergieeffekte wie bei einer Fusion. Laut Barrons wäre das eine gute Möglichkeit, um bei Newmont auf eine Neubewertung zu setzen, die aus der relativen Bewertungsdiskrepanz resultiert.

Kurzfristig mag diese Argumentation sogar stichhaltig sein. Doch seit der Fusion mit Randgold hat Barrick mit Sicherheit die besseren Zahlen und weiterhin die besseren Karten und vor allem das bessere Management auf seiner Seite.

Was aber nicht ausschließt, dass Barrick vielleicht sogar irgendwann ein neues Tauschangebot an Newmont-Aktionäre unterbreitet, wie ich es zu Jahresbeginn für richtig und sinnvoll hielt.

Starke Halbjahreszahlen beflügeln Leagold Mining

Ein begnadeter Favorit aus dem Goldherz-Universum bleibt zweifelsohne Leagold Mining (Toronto: LMC). Das Unternehmen ist in Goldanlegerkreisen noch weitgehend unbekannt.

Vor zwei Jahren wurde das Unternehmen gegründet mit dem primären Ziel, die Los Filos Mine in Mexiko wieder flott zu machen.

Durch geschickt eingefädelte Deals des Rohstoffmagnaten Frank Giustra und mit Hilfe des operativ erfahrenen CEOs Neil Woodyer, der von Endeavour Mining zu Leagold stieß, gelang es, ein überzeugendes Halbjahresergebnis abzuliefern. Knapp 200.000 Unzen Gold wurden produziert zu vertretbaren Kosten von 951 US$ (AISC) und einem starken Cashflow von 67 Mio. US$.

Die nächsten Schritte sind:

- Die Entwicklung eines neuen Abbaugebiets Untertage (Bermejal)

- Die Vergrößerung des bestehenden Tagebaus

- Eine nigelnagelneue Verarbeitungsanlage für 4.000 Tonnen täglich

Ohne diese mehr als 100 Mio. US$ umfassenden Investitionen hätte der seit 2008 laufende Betrieb der Los Filos Mine bereits nächstes Jahr eingestellt werden müssen. Jetzt versprechen die Investitionen ein starkes Produktionsprofil, das mindestens bis 2027 anhält, voraussichtlich sogar noch weitaus länger.

Wie häufig kauften Anleger sich mit den News wieder relativ (zu) teuer in die Aktie ein. Welche Dynamik das Unternehmen entfalten würde, war mir als Profianleger schon zu Jahresbeginn klar, darum habe ich bei dieser Aktie schon lange vehement zum Kauf geraten.

Zusammen mit den Zahlen feierten Goldherz-Abonnenten das Jahreshoch über 3 CA$:

Profitieren Sie heute GRATIS und risikolos von meinen nächsten Volltreffern

Von meiner Arbeit und dessen Qualität sowie den Aussichten auf exorbitante Kursgewinne in Ihrem Depot bin ich so überzeugt, dass ich Ihnen heute eine einmalige, exklusive Möglichkeit geben möchte, das Goldherz PLUS-Abo kostenlos zu testen.

Meine Goldaktien-Investitionen 2019 trafen voll ins Schwarze und schlugen den Goldminenindex-ETF (New York: GDX) +35% deutlich:

- +111% mit Leagold Mining

- +84% mit Continental Gold

- +71% mit Calibre Mining

Seien Sie sicher: Dieser Börsendienst bringt Sie in die erste Reihe, egal ob Sie sich als langfristigen Anleger sehen oder lieber kurzfristige Gewinne machen wollen. Ich lade Sie ein:

Testen Sie hier risikolos und 30 Tage mein Premium-Produkt

Erlauben Sie mir, dass ich Sie überzeuge. Wenn Ihnen das Produkt nicht zusagt, können Sie innerhalb von 4 Wochen jederzeit kündigen und erhalten Ihr Geld zurück.

Mein Startgeschenk – die 3 besten Goldaktien, um vom laufenden Goldboom zu profitieren – dürfen Sie sogar behalten.

Quelle sharedeals.de